Guides et rapports

Tout savoir sur le traitement des paiements par cartes de crédit

Comment fonctionne le traitement des cartes de crédit ? Et comment pouvez-vous l'améliorer ?

Si vous acceptez des paiements, vous traitez très certainement des cartes de crédit. Que se passe-t-il une fois que votre client clique sur "payer" ? Dans les millisecondes qui suivent, le paiement passe par plusieurs systèmes. S'il est réussi, tout va bien. S'il ne l'est pas, vous savez à quel point c'est frustrant pour le consommateur, et pour vous.

Plus vous en savez sur le traitement des cartes crédit, plus vous avez le contrôle sur son résultat. Cet article vous guide à travers un processus de paiement par carte et vous explique comment, avec les bonnes informations et la bonne technologie, vous pouvez augmenter vos taux d'autorisation de carte, vos conversions et, en fin de compte, vos revenus. Vous y apprendrez :

- Comment fonctionne le traitement des cartes de crédit

- Comment optimiser votre traitement des cartes de crédit en ligne

- Comment optimiser votre traitement des cartes de crédit en magasin

- Comment fonctionne les frais de traitement des cartes de crédit

- Comment nous pouvons vous aider

Comment fonctionne le traitement des cartes de crédit ?

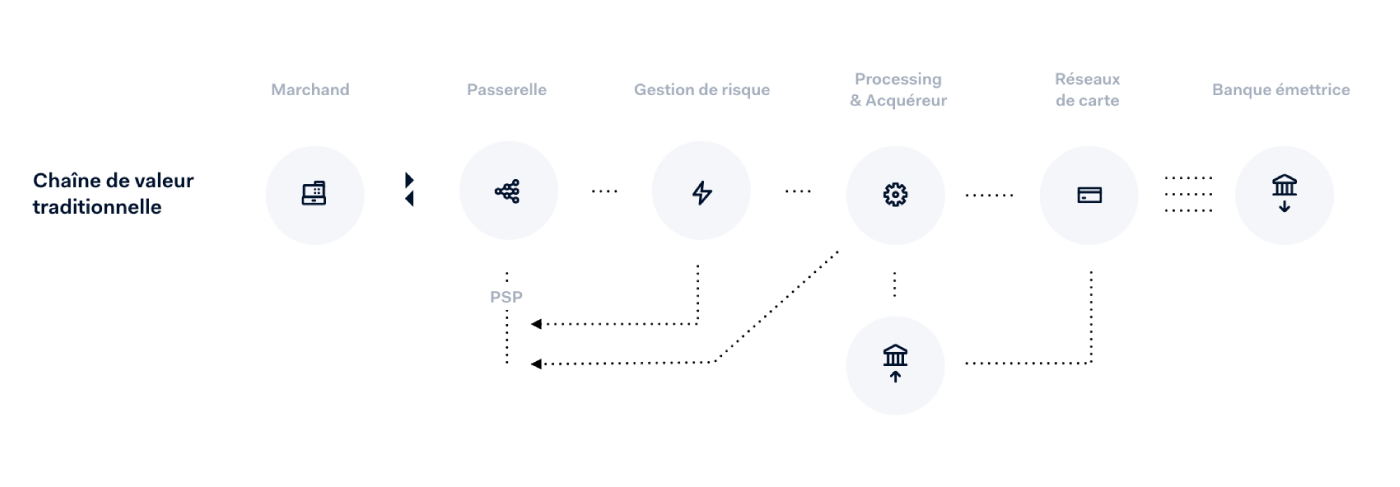

Voici comment fonctionne le traitement des cartes de crédit, étape par étape :

- Le client entre dans le magasin ou sur le site internet du vendeur et va payer

- Il entre ses détails de carte via la passerelle de paiement (ou checkout) et appuie sur "payer"

- Le système de gestion des risques vérifie la transaction pour s'assurer qu'elle n'est pas frauduleuse.

- L'acquéreur achemine la transaction via les systèmes de cartes (Visa, Mastercard, Amex, etc.) vers la banque du client et demande une autorisation.

- Le processeur de paiement reçoit une réponse de l'acquéreur et traite le paiement ou informe le commerçant qu'il a été refusé.

- Si le paiement est autorisé, l'argent est réglé sur la banque du commerçant.

Voilà toute une série d'actions qui doit se dérouler incroyablement rapidement. Si tout se passe bien, ni vous ni votre client ne doit le remarquer. Mais comme vous pouvez le constater, il existe de nombreux points d'échec potentiels en cours de route. Et c'est particulièrement le cas si différents fournisseurs s'occupent de chaque étape. Si les systèmes ne se connectent pas correctement ou tombent en panne, les paiements échouent.

Une statistique qui donne à réfléchir : 25% des transactions par cartes refusées n'ont pas de raisons valables. C'est pourquoi nous faisons les choses différemment.

Notre approche du traitement des cartes de crédit

Adyen a été créée par une équipe qui travaillait depuis des années dans le monde de la finance et des paiements. Ils ne connaissaient que trop bien la complexité des systèmes existants par lesquels les paiements passaient, se bloquaient ou se perdaient. Ils ont donc décidé de créer un tout nouveau système qui prendrait en charge le traitement des cartes de crédit de bout en bout, mais aussi des moyens de paiement locaux, des banques en ligne, des portefeuilles électroniques, etc.

La plateforme de paiement Adyen gère l'ensemble du processus de paiement, depuis le moment où votre client clique sur "payer" jusqu'au moment où l'argent atterrit dans votre banque. Pas de tierces parties, pas de systèmes rafistolés ; toute la responsabilité nous incombe. Cette prise en charge totale du processus signifie que nous avons la visibilité et les outils nécessaires pour surveiller chaque transaction et effectuer des ajustements en arrière-plan afin de garantir les meilleures chances de succès.

« Le principal changement depuis que nous travaillons avec Adyen est que nous traitons les paiements comme un facteur de conversion. »

Quels sont donc les autres facteurs de réussite d'un paiement par carte de crédit ? Voyons comment vous pouvez optimiser le traitement des cartes de crédit en ligne et en magasin.

Optimiser le traitement des cartes de crédit en ligne

Amener votre client au point de paiement est une réussite en soi. Un système de paiement efficace permet au client d'effectuer facilement le paiement et vous aide à conclure la vente. Voici quelques moyens de faire en sorte que votre traitement des cartes de crédit en ligne se déroule aussi bien que possible :

Simplifiez votre checkout

Accélérez le processus de paiement de vos clients grâce à ces facteurs de conversion :

- Une conception adaptée au mobile

- Un choix pertinent de moyens de paiement, des cartes de crédit aux portefeuilles électroniques en passant par les moyens de paiement locaux si vous vendez à l'étranger

- Pas de redirection : gardez vos consommateurs sur votre site

- Des logos de sécurité clairement affichés

Bloquez les fraudeurs, pas les consommateurs

La gestion des risques est à la fois une science et un art. Si vous placez vos défenses trop haut, vous bloquez les clients légitimes ; si vous les placez trop bas, vous vous rendez vulnérable. La réponse réside dans les données. Plus votre gestionnaire de risques dispose de points de données, plus sa réponse sera précise. Avec des informations telles que l'adresse IP, l'adresse électronique, le numéro de téléphone et le code postal, un moteur de risque peut effectuer une vérification sur l'ensemble de sa plateforme, identifier des modèles et arrêter la fraude avant qu'elle ne se produise. Donc, plus vous pouvez capturer de données au checkout, plus vous pourrez maximiser vos conversions.

Garantir la continuité des abonnements

Si vous gérez un service d'abonnement ou si vous traitez des paiements récurrents, vous souhaitez que ces derniers soient exécutés à chaque fois. Voici comment garantir des abonnements innarêtables :

- Maintenez vos cartes à jour grâce aux services de mise à jour automatique des comptes, qui garantissent l'exactitude des données relatives aux cartes, même en cas de perte ou d'expiration de celles-ci.

- Relancer automatiquement, en quelques millisecondes, les transactions qui ont échoué pour des raisons techniques.

- Ajustez votre stratégie de facturation pour tenir compte du jour de paie.

En savoir plus sur les paiements par abonnement

Paiements récurrentsOptimiser le traitement des cartes de crédit en magasin

Si vous utilisez des cartes de crédit en magasin ou en point de vente, vous devez vous assurer que le processus est rapide et facile. Les longues files d'attente découragent les acheteurs et, dans un monde de distanciation sociale, les interactions inutiles doivent être réduites au minimum. Voici comment optimiser le traitement des cartes de crédit en magasin :

Sans contact

Le "tap-to-pay" est aujourd'hui la norme et, comme tout le monde veut garder ses distances, vous pouvez aller plus loin dans le sans contact et permettre aux clients de payer via des bornes en libre-service.

Portefeuilles électroniques

Les portefeuilles électroniques sont faciles à utiliser et sécurisés. Apple Pay et Google Pay™️ ont l'avantage supplémentaire de brouiller les lignes entre les transactions en ligne et les transactions en point de vente, de sorte que votre client peut passer de l'une à l'autre en toute transparence. Amazon Pay permet aux clients de payer en utilisant les informations déjà stockées dans leur compte Amazon. Dans tous les cas, ils suppriment la nécessité pour les clients d'aller fouiller dans leur portefeuille.

Point de vente mobile (mPOS)

Il y a beaucoup à dire sur le fait d'amener le paiement au client et de ne pas l'envoyer à la fin d'une file d'attente. Les terminaux mobiles de point de vente (mPOS) offrent une plus grande flexibilité en vous permettant d'effectuer des paiements de n'importe où. Il existe désormais une nouvelle génération de terminaux de type smartphone qui vous permettent de gérer plusieurs fonctionnalités de point de vente à partir d'un seul appareil.

Les frais de traitement des cartes de crédit

Comme nous l'avons mentionné au début de cet article, les paiements par carte de crédit passent par plusieurs étapes, dont chacune entraîne des frais. Voici la répartition des frais de votre carte de crédit :

- Frais de traitement : Frais facturés par votre fournisseur de services de paiement pour le traitement de la transaction.

- Frais de système de carte : Frais facturés par les systèmes de cartes pour l'utilisation de leur réseau

- Frais d'interchange : Facturé par la banque du client

- Frais d'acquisition : Imputé par l'acquéreur

Ces frais varient en fonction du type de transaction, de votre localisation et de votre modèle économique (pour n'en citer que quelques-uns). C'est déroutant, mais cela peut avoir un impact important sur vos résultats. Les commissions d'interchange représentent généralement la plus grosse dépense en matière de traitement des cartes de crédit. C'est aussi le plus gros casse-tête. La structure et les frais varient d'un marché à l'autre, tout comme les types de cartes (débit consommateur, débit commercial, prépayé, etc.). Et ils changent sans cesse. Heureusement, il existe des moyens de réduire vos commissions d'interchange :

L'acquisition locale

Tout comme les frais d'itinérance des téléphones portables, les transactions sont généralement moins chères si elles sont traitées localement. Il est préférable d'utiliser un acquéreur local lorsque cela est possible, car c'est le seul moyen de bénéficier des réglementations locales et des frais incitatifs.

Les frais incitatifs

Les commissions d'interchange varient d'un marché à l'autre. Par exemple, aux États-Unis et en Australie, Visa et Mastercard accordent des taux plus bas à des entreprises spécifiques comme les organisations caritatives, les agences de voyage, les services de streaming et les services publics.

Les frais de traitement des cartes de crédit d'Adyen

Pour chaque transaction qui passe par notre système, un petit montant est déduit et distribué comme suit :

| Frais | Facturé par |

|---|---|

| Frais de traitement | Adyen |

| Frais d'acquisition | Adyen |

| Frais d'interchange | Banque du client |

| Frais de système | Visa/Mastercard/Amex etc. |

Les coûts exacts dépendront de facteurs tels que le volume des transactions, la localisation, etc.

En savoir plus sur nos tarifs

Découvrez nos tarifsPourquoi nous choisir pour le traitement de vos cartes de crédit ?

Lorsque vous mettez en place le traitement de vos cartes de crédit, vous avez besoin d'une passerelle de paiement, d'un acquéreur, d'un outil de gestion des risques et d'un processeur de paiement. Si vous vendez également en magasin, vous aurez également besoin d'un fournisseur de terminaux de paiement et d'un processeur de paiements en magasin. Si vous opérez dans différentes régions, cette configuration se duplique rapidement.

Avec Adyen, vous avez tout cela en un. Un seul processeur de paiements global pour tous vos canaux, régions et traitements de paiements. Cela permet non seulement de rationaliser votre activité, mais aussi d'avoir une vue unique de vos paiements dans un seul système. Vous pouvez suivre vos performances et mieux connaître vos clients. Vous pouvez également offrir à vos clients une flexibilité totale, puisque vous ne verrez aucune différence dans le lieu, le mode et le moment où ils choisissent d'acheter. Tout va au même endroit.

La défense contre la fraude basée sur les données et l'optimisation du taux d'autorisation font partie de l'équipement standard. Vous n'avez pas besoin d'être un as des paiements ; ces outils fonctionnent automatiquement. Nous analysons les données et suggérons des ajustements à vos paramètres.

Que vous l'intégriez via votre plateforme de e-commerce, en utilisant nos éléments de drag-and-drop ou en créant votre propre expérience de paiement avec notre API, nous avons tout ce qu'il vous faut. Et il y a toujours quelqu'un sur place pour vous conseiller si nécessaire. Chaque client bénéficie d'un service d'accompagnement des "90 premiers jours" pour s'assurer que vous êtes prêt à réussir, et vous aurez toujours accès à une assistance permanente.

« Lorsque nous avons commencé à travailler avec Adyen, nous étions tous deux des jeunes entreprises ambitieuses. Nous avions pour objectif commun de faire croître nos entreprises aussi vite que possible. Cela a donc été un partenariat mutuel. »

Vous souhaitez en savoir plus ?

Quel que soit votre stade de croissance, nous serions ravis d'échanger avec vous.

Contactez-nous !