Guider og rapporter

Forstå Interchange-gebyrer

Er beregningen af Interchange-gebyrer forvirrende? Få mere at vide om, hvordan Interchange-gebyrer fungerer i forbindelse med forskellige kredit- og debetkort, og hvordan de kan være forskellige fra land til land.

Efter hver eneste kortbetaling skal virksomheder betale et Interchange-gebyr, også kaldet et formidlingsgebyr. Der er mange variable faktorer, der kan have indflydelse på størrelsen af gebyret, og det kan være svært at finde ud af, hvor meget gebyret vil være.

I denne artikel vil vi gennemgå de faktorer, der har indflydelse på Interchange-gebyrerne, hvor man kan finde de mest aktuelle Interchange-gebyrer, samt de nuværende regulativer, der kan være med til at sikre, at virksomhederne betaler en fair pris.

Hvad er Interchange-gebyrer?

Hver gang der foretages en kortbetaling (Visa, Mastercard osv.), betaler indløseren et Interchange-gebyr til den kortudstedende bank. Herefter tilbagebetaler virksomheden Interchange-gebyret som en del af sine gebyrer for kortbehandling.

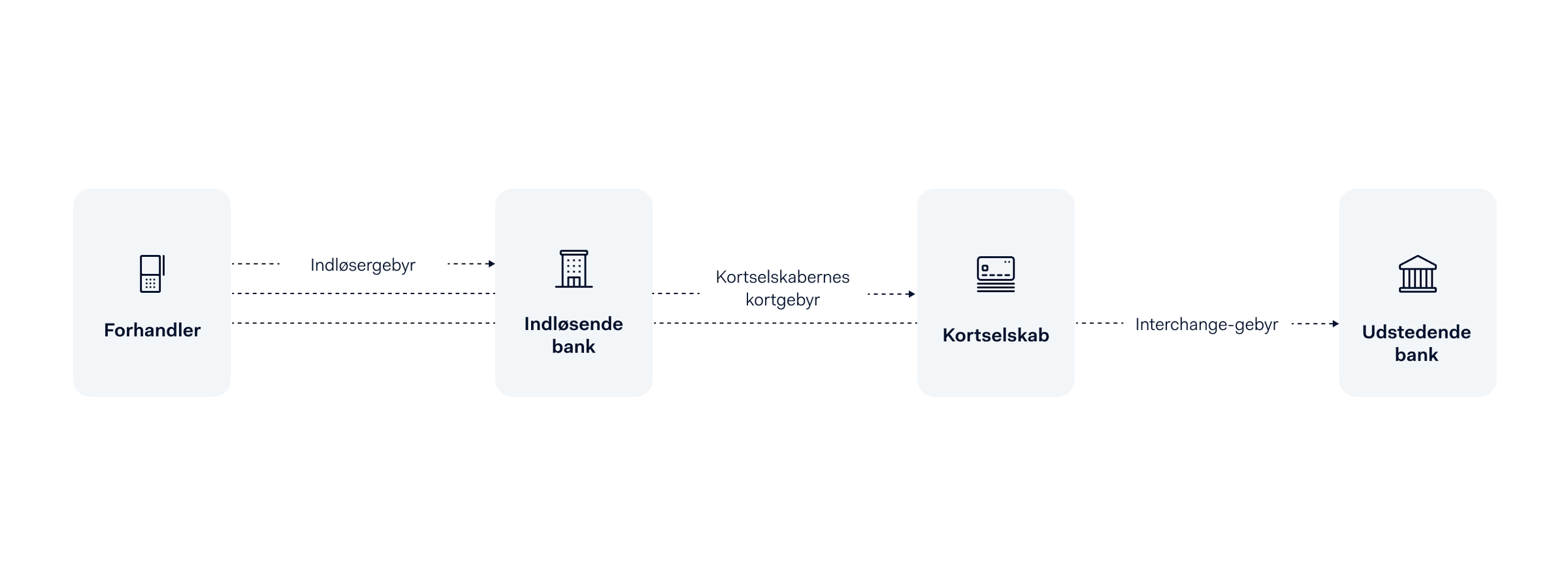

Der opkræves tre gebyrer ved kortbetalinger:

- Indløsergebyr: Opkræves af indløseren for at opkræve pengene fra kunden

- Kortselskabernes kortgebyr: Opkræves af kortselskaberne for brug af deres netværk

- Interchange-gebyr: Opkræves af den kortudstedende bank

Interchange-gebyrer udgør den vigtigste del af gebyrerne ved kortbetalinger.

Hvor meget udgør Interchange-gebyrer?

I gennemsnit udgør Interchange-gebyrer ca. 0,3-0,4 % af det betalte beløb i Europa og 2 % i USA.

Kortselskaberne fastsætter Interchange-gebyrerne, og de er ikke til forhandling, da de også bliver tilpasset regelmæssigt. Visa og Mastercard offentliggør nye gebyrsatser i april og oktober hvert år.

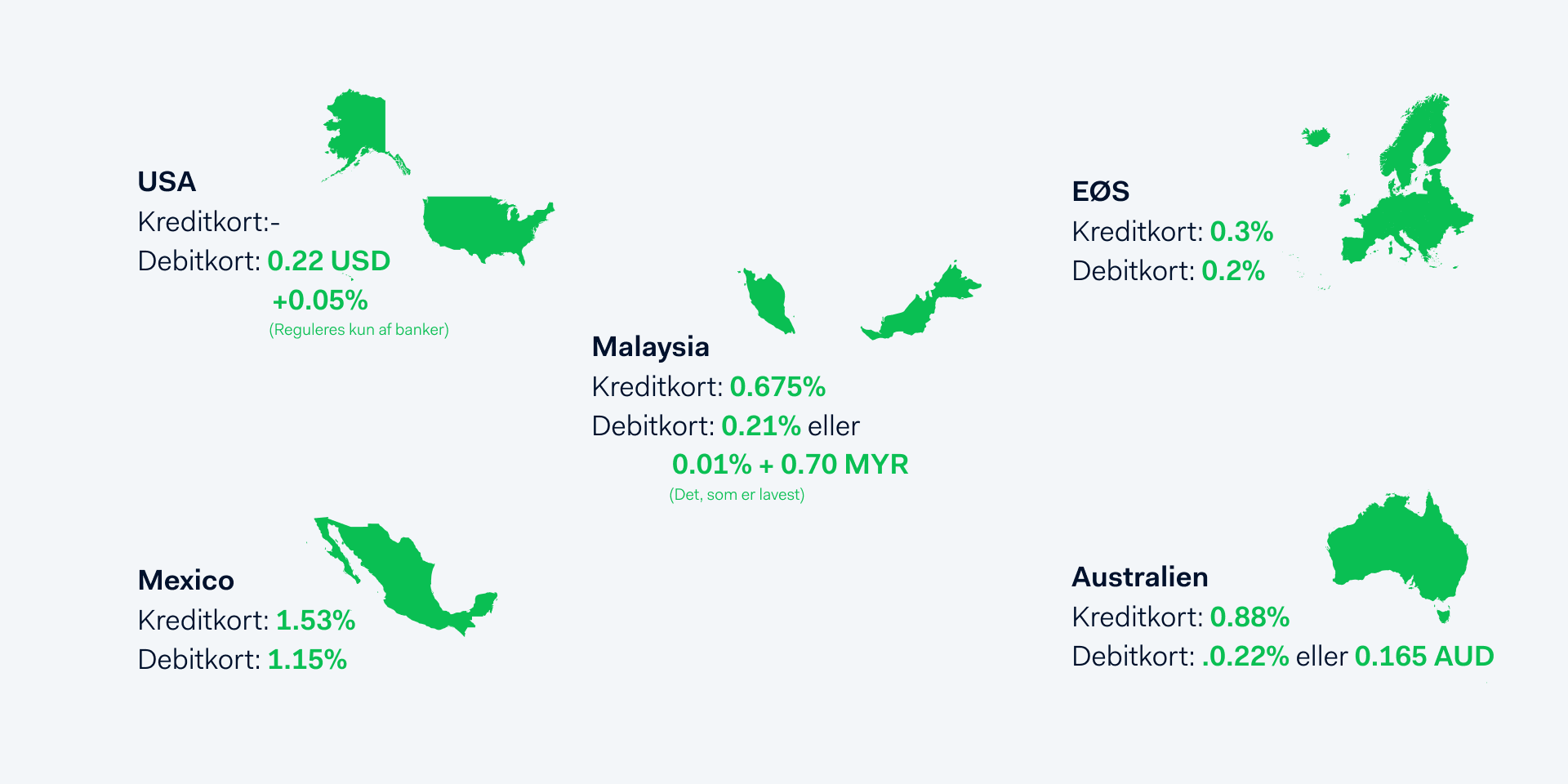

Den mest præcise og opdateret måde at finde de gældende gebyrsatser er ved at tjekke kortselskabernes hjemmeside. Nedenfor ses Interchange-gebyrerne for Visa og Mastercard i forskellige regioner:

Nogle kortselskaber, herunder American Express og Discover, arbejder på en lidt anden måde end Visa og Mastercard og offentliggør ikke deres gebyrsatser online.

Sådan bliver Interchange-gebyrer beregnet

Der er mange faktorer, der har indflydelse på størrelsen af Interchange-gebyret. Her er de vigtigste, man skal være opmærksom på, og hvordan de påvirker det beløb, man skal betale:

Kortselskaberne

De forskellige kortselskaber opkræver forskellige Interchange-gebyrer. Derfor vil udgiften, når en kunde betaler med Visakort, ikke være den samme, som hvis kunden betaler med Mastercard.

Card-present vs. card-not-present

Card-present-transaktioner (CP), også kaldet fysiske kortbetalinger, har lavere Interchange-gebyrer end card-not-present-transaktioner (CNP), hvor kortet ikke findes der fysisk. Det skyldes, at risikoen for svindel er lavere, når kundens kort er fysisk til stede.

Kreditkort vs. debetkort

Kreditkort og debetkort med forskudt betaling har højere Interchange-gebyrer end almindelige debetkort og forudbetalte kort, da risikoniveauet her anses for højere.

Branchekode

Virksomhedens branchekode kan have indflydelse på Interchange-gebyrerne. I USA og Australien giver Visa og Mastercard lavere gebyrsatser til virksomheder som fx velgørenhedsorganisationer, rejsebureauer, streamingtjenester og forsyningsværker.

Privat vs. erhverv

Der opkræves højere Interchange-gebyrer for erhvervskort end for kort, der udstedes til privatpersoner.

Regionale forskelle på betalinger

Indenlandske transaktioner, hvor den kortudstedende bank ligger i samme land som virksomheden, er generelt billigere end transaktioner, der krydser landegrænser.

Medlems- og loyalitetskort

Hvis en kunde betaler med et medlems- eller loyalitetskort, er Interchange-gebyrerne generelt højere. Det skyldes, at de øgede gebyrer betaler for de ekstra fordele, som medlems- og loyalitetsprogrammerne tilbyder.

Kan man påvirke nogle af disse faktorer?

Det er muligt at påvirke nogle af de ovennævnte faktorer, mens andre ikke kan påvirkes. Hvis man fx overbeviste kunderne om at handle mere i fysiske butikker end online, ville det være muligt at nedbringe Interchange-gebyrerne.

Virksomhederne har dog ingen kontrol over branchekoderne. Man får tildelt branchekoden afhængigt af virksomhedstypen.

Det er ikke sikkert, at virksomheden opnår større fortjeneste ved at nedbringe Interchange-gebyrerne. Ved at begrænse kundernes valgmuligheder er der også risiko for, at de vælger at handle et andet sted.

Interchange++ vs. Blended pricing (sammensatte priser)

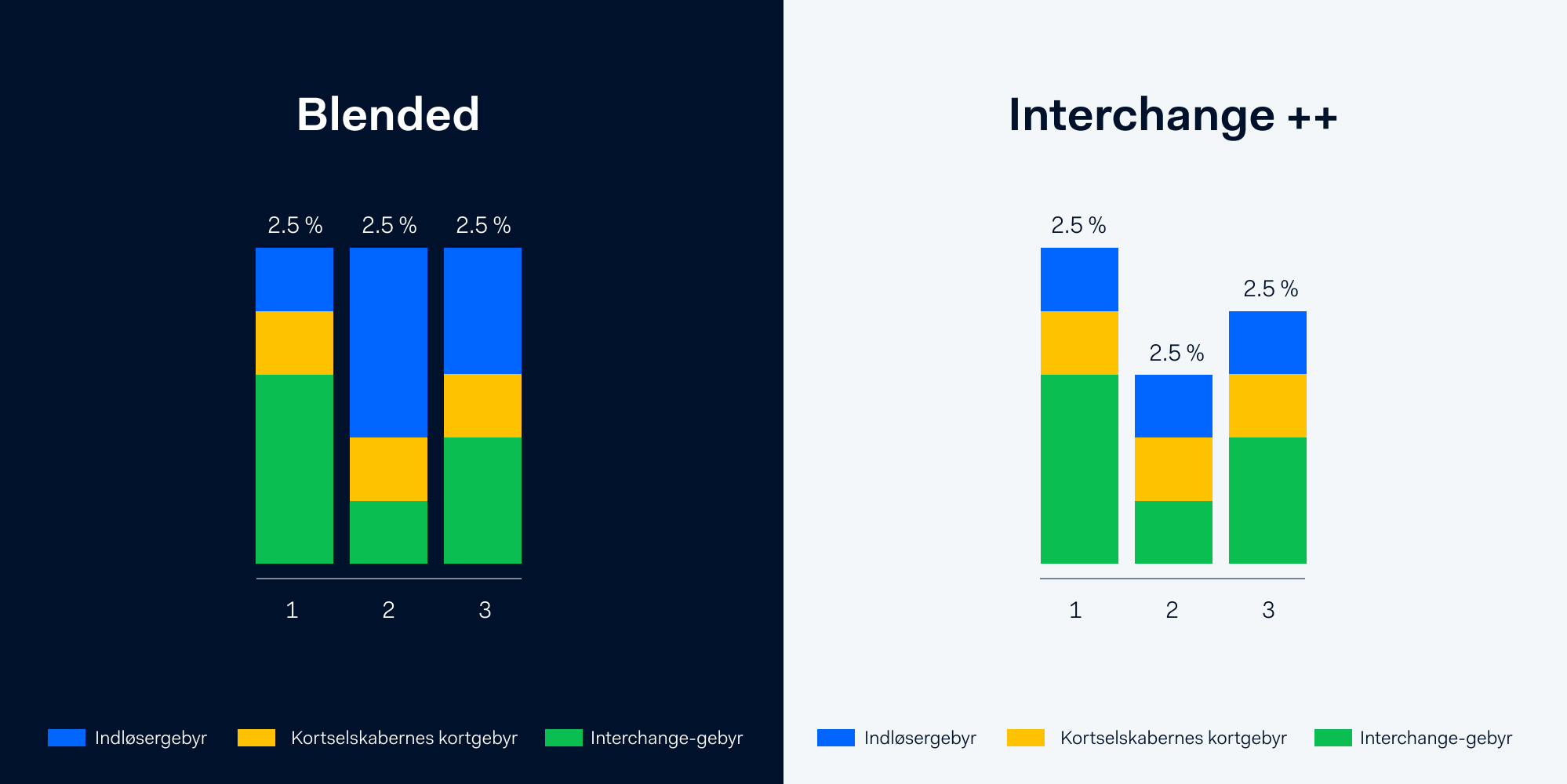

Interchange++ (eller Interchange Plus Plus) og Blended pricing er de mest udbredte prismodeller for kortbetalinger.Den største forskel på de to er gennemsigtigheden.

Interchange++ viser jer en detaljeret udspecificering af de tre tidligere nævnte udgifter i forbindelse med betalingskort: indløsergebyret,kortselskabetsgebyr og Interchange-gebyret.

Man betaler kun det Interchange-gebyr, som kortudstederen faktisk afkræver. Da Interchange-gebyrer kan variere afhængigt af mange forskellige faktorer, kan de nogle gange være lavere end den faste sats.

Alternativet til Interchange++ er Blended pricing. Ved prismodellen med Blended pricing opkræves der et gennemsnitligt ekspeditionsgebyr plus et fast gebyr. Man bliver opkrævet det samme gebyr for alle betalinger og kan ikke se, hvordan udgifterne fordeler sig.

Det gør det let at forstå, men uigennemsigtigt. Og der er ingen garanti for, at betalingsbehandleren vil dele nogle besparelser, der evt. opstår som følge af lavere Interchange-gebyrer.

Sådan kan Interchange-gebyrer variere fra betaling til betaling

Regulering af Interchange-gebyrer

Traditionelt set har der været meget lidt gennemsigtighed omkring, hvordan Interchange-gebyrer blev beregnet. Store virksomheder med en stor betalingsvolumen kunne forhandle sig til lavere gebyrer, mens mindre virksomheder blev nødt til at betale det fulde beløb.

Markeder, som var domineret af de store internationale kortselskaber, var mest sårbare. Virksomhederne havde ikke råd til at sige nej til kundernes mest foretrukne betalingsmetoder.

Heldigvis går udviklingen i retning af at standardisere Interchange-gebyrerne takket være introduktionen af strengere regler, gebyrlofter og generelt større krav om gennemsigtighed.

Nedenfor ses en udspecificering af gebyrlofterne i forskellige regioner:

OBS: I USA er Interchange-gebyrer på kreditkort ikke regulerede, mens der for debetkort derimod er et gebyrloft for regulerede banker. Gebyrlofter gælder kun for privatkunders kort i USA og EØS. I Mexico er gebyrlofterne afhængige af branchen, og nogle gebyrer kan forhandles.

Durbin Amendment (kun USA)

Denne lovændring, som blev vedtaget i 2010, er et eksempel på et gebyrloft for betalinger med debet- og forudbetalte kort.

Durbin Amendment er afhængig af størrelsen af den udstedende banks aktiver. Hvis den udstedende bank har aktiver til en værdi af 10 milliarder dollars eller mere, vil der blive opkrævet regulerede satser for bankens debetkort og forudbetalte kort. Disse kort er således underlagt et Interchange-gebyr på 0,05 % + 1,37 kr. eller 0,05 % + 1,43 kr., afhængigt af politikker til forebyggelse af svindel.

Europæisk regulering af Interchange-gebyrer

Det Europæiske Økonomiske Samarbejdsområde (EØS) introducerede reguleringen af Interchange-gebyrer i 2015. Det medførte en kraftig regulering af Interchange-gebyrer og gjorde EØS til en af de billigste muligheder i verden.

Der er loft på Interchange-gebyrer for privatkunders kort i alle EØS-regioner, hvilket gør det til et godt sted at starte en enhed til betalinger, der krydser landegrænser. De præcise gebyrlofter ser således ud:

| Regionale gebyrlofter | Debet | Kredit |

|---|---|---|

| Indenlandsk | 0.20% | 0.30% |

| Intraregional | 0.20% | 0.30% |

| Interregional card-present | 0.20% | 0.30% |

| Interregional card-not-present | 1.15% | 1.50% |

Brug for flere oplysninger?

Få mere at vide om, hvordan Adyen kan hjælpe med at holde styr på de konstant skiftende Interchange-gebyrer og reguleringer.

Kom i kontakt med vores salgsteam