Guider och rapporter

Optimera verksamheten #2: Hantera betalningar

I blogginlägg 2 av serien Optimera verksamheten går vi vidare till hjärtat av betalningsprocessen: att hantera betalningar.

Att hitta rätt i det globala betalningslandskapet kan kännas administrativt, organisatoriskt och regulatoriskt omöjligt. Arbetet med att använda betalningslösningar blir dessutom ännu tuffare om man använder föråldrad teknik.

Idag finns det många olika sätt för företag att skicka betalningar till en kortutgivande bank. Och varje bank har sina egna tekniska plattformar och processer. Men betalningsleverantörerna har ofta inte hängt med i den nya teknik som finns tillgänglig för kunderna. Detta försvårar betalningsprocessen och kundrelationen för många företag.

På senare år har det gjorts stora framsteg inom hur man kan förbättra hanteringen av betalningar. I den här artikeln fokuserar vi på några effektiva metoder för att processa betalningar på ett bättre sätt samt visar på några av de produkter som Adyen erbjuder till hjälp för er verksamhet.

Steg 1: Ha örat mot rälsen och välj lokalt kortinlösen

Dagens företag är ofta verksamma på flera kontinenter och har många distributionskanaler, leverantörer och kontor. I och med att miljön är så komplex kan den bästa lösningen för att processa betalningar ofta vara att samarbeta med en partner med licenser för lokal kortinlösen på alla marknader där ditt företag bedriver verksamhet.

Använd lokalt kortinlösen för att ligga steget före

Det kostar ofta mindre att hantera betalningar med lokal kortinlösen, och det är större sannolikhet att betalningarna godkänns. Hos Adyen är alla våra lokala anslutningar är centraliserade, så vi kan visa betalningar i alla regioner och kanaler på en och samma plats. Genom att använda vår kortinlösen kan ert företag följa upp hur det går med olikabetalningsmetoder, upptäcka trender och lära känna verksamhetens lokala kunder.

När man är kund till Adyen får er verksamhet dessutom tillgång tillRevenueAccelerateoch dess funktioner, inklusive optimering av nätverkstoken.

”Efter att ha använt Adyens lösning för lokal kortinlösen på andra marknader är vi nu mycket glada över att se samma fördelar i Malaysia, inklusive en höjning av auktoriseringsgraden på över 3 %.”

Steg 2: Förbättra hanteringen av betalningar med nätverkstoken

Möjligheten att spara kortuppgifter har revolutionerat vårt sätt att handla via en checkout.

Nätverkstoken är en säker korttoken från EMVCo som ersätter ett korts kontonummer (PAN) vid betalningar. Nätverkstoken utvecklades ursprungligen för att upprätthålla säkerheten och förhindra nekade betalningar på grund av utgångna kort. De underhålls av kortnätverken, finns tillgängliga i uppemot 150 länder och uppdateras automatiskt när en kunds kortuppgifter ändras. Detta, i kombination med AdyensKontouppdaterare, erbjuder ett enkelt sätt för företag att få tillgång till uppdaterad kortinformation i realtid.

Nätverkstoken omfattas inte avPCI, så handlarna kan använda dessa token utan krav på att varaPCI-kompatibla.

Fördelar med nätverkstoken

Genom att använda nätverkstoken kan företag höja auktoriseringsgraden och fortsätta att erbjuda kunder oavbruten service – även om deras kortuppgifter ändras. Data från Adyen visar att 10 % av korten nekas på grund av att de har gått ut, tappats bort eller blivit stulna. Nätverkstoken förblir desamma, även när kortuppgifterna ändras i nätverket. Det innebär smidig fakturering för kortinnehavarna utan att handlarna behöver uppdatera några lagrade token.

Kortutgivare litar på nätverkstoken eftersom tekniken har en inbyggd säkerhet. Det innebär en större sannolikhet att betalningen godkänns när en nätverkstoken används. Som ytterligare bonus går handlaren inte miste om de 10 procenten som annars nekas, vilket är mer än ett bra sätt att optimera verksamheten på.

Ny teknik för att lösa gamla problem

Nätverkstoken är en ny uppfinning som tagits fram i syfte att ersätta kontonummer inom en snar framtid. I det långa loppet kommer företagen kanske att kunna hoppa över den dyra och tidskrävande PCI-certifieringen och på så sätt frigöra tid till att fokusera på det de egentligen ska göra.

Trots att nätverkstoken har uppenbara fördelar kan vissa kortutgivande banker vara avvaktande till att börja använda dem. Kortutgivaren behöver bygga upp en kapacitet för att godkänna tokeniserade nätverkstransaktioner. På vissa marknader finns det många kortutgivare som bygger med token i åtanke, medan andra marknader inte är riktigt redo. Dessutom auktoriserar inte alla kortutgivare nätverkstoken i samma utsträckning som PAN-auktoriseringar. Det innebär att det finnsriskför en sänkning av auktoriseringsgraden om man inte samtidigt tillämpar smart betalningsdirigering. Det är här som optimering av nätverkstoken blir en räddare i nöden.

Varför optimering av nätverkstoken främjar verksamheten

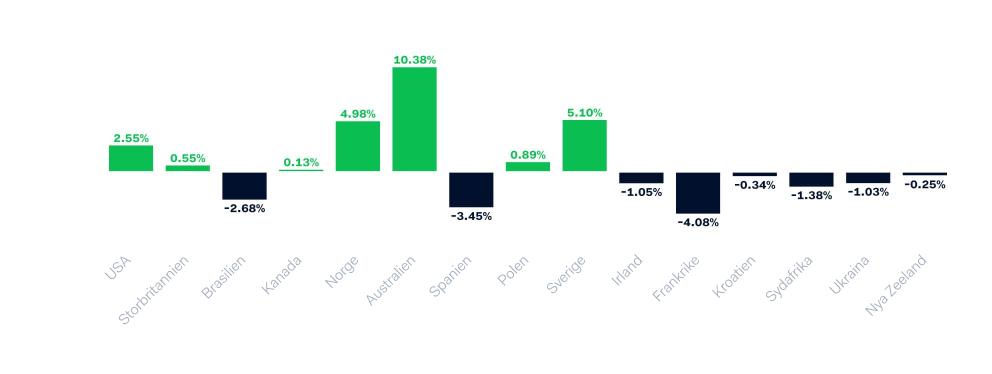

I diagrammet nedan visar vi utbredningen av nätverkstoken i olika regioner samt höjningen (eller sänkningen) av auktoriseringsgraden. Sverige är ett typiskt exempel. I Sverige föredrar de flesta kontantlösabetalningsmetoderoch det gör att auktoriseringsgraden höjs med 7 % om man erbjuder nätverkstoken med smart betalningsdirigering. Om vi istället tittar på Storbritannien så ser vi däremot en mindre höjning.

Användning av nätverkstoken i olika regioner

Men det här visar inte riktigt hela bilden. Diagrammet demonstrerar förvisso en liten höjning på 0,55 % av betalningar i Storbritannien. Samtidigt visar det också att de kortutgivande banker som använder nätverkstoken upplever en större höjning.

Användning av nätverkstoken i Storbritannien

Genom optimering av nätverkstoken kan vi fastställa när vi ska använda nätverkstoken respektive PAN, baserat på maskininlärningsfunktioner och plattformsdata. Vi skickar bara nätverkstoken om kortutgivaren föredrar det – och om kundens kort avvisas kan vi försöka igen med PAN.

Vi ser redan nu imponerande resultat från optimering av nätverkstoken:

Steg 3: Smarta betalningsmeddelanden för snabba avslut

Kunderna har under lång tid fått lida för den bristfälliga tekniken och den utbredda förvirringen kring att processa betalningar. De har fått leva med att deras köp har avbrutits, abonnemang har upphört och betalningar blockerats på felaktiga grunder. Här behövs en kontinuerligt lärande motor som modifierar betalningsmeddelandena utifrån varje kortutgivares preferenser.

Smarta betalningsmeddelanden är en funktion i vårt verktyg för bättre köpupplevelser som vi kallar RevenueAccelerate. Det gör att vi kan anpassa betalningsmeddelandets format så att det uppfyller den aktuella kortutgivande bankens specifika krav.

Vi skickar automatiskt rätt betalningsdata varje gång utifrån den aktuella utgivarens specifika önskemål och historik. Det kan till exempel handla om kortets utgångsdatum eller en kunds adress. Smarta betalningsmeddelanden är allra mest effektiva i komplexa betalningsmiljöer eller där det finns många kortutgivande banker med föråldrad teknik.

Perfekt vid ny lagstiftning

När bankerna inte håller sig uppdaterade om de senaste reglerna för kortnätverk kan det leda till komplikationer. Precis detta hände när Visa och MasterCard införde nya indikatorer för card-on-file (CoF) år 2018. Vissa banker ignorerade uppdateringarna, vilket ledde till en stor mängd nekade betalningar. Smarta betalningsmeddelanden kan motverka den här typen av problem genom att ta hänsyn till förändringar och anpassa betalningsmeddelandet till det gamla formatet för banker som inte hänger med. Resultatet? Fler godkända betalningar och nöjdare kunder!

Andra banker kan ha icke-standardiserade beteenden när det handlar om att ta emot autentiseringsdata. Under 2020 kom ett nytt lagstadgat krav som innebär att data måste skickas på ett annat sätt till bankerna och redovisas på ett nytt ställe i betalningsmeddelandet. Som ni märker kan det lätt bli komplicerat. En del banker har fortfarande inte anpassat sig till det här, men vi på Adyen gör vårt bästa för att lösa problemen. Den här gången genom våra smarta betalningsmeddelanden.

Så kan betalningsmeddelanden bidra till din tillväxtresa

Kortutgivare bestämmer huruvida de ska godkänna eller avslå en betalning baserat på data som finns i betalningsmeddelandena. Förmågan att anpassa dessa meddelanden kan alltså vara det som avgör om man får en nöjd kund eller en kund som aldrig kommer tillbaka.

Eftersom kortutgivarnas preferenser ändras kontinuerligt så gör även våra smarta betalningsmeddelanden det. Det innebär att auktoriseringsgraden förblir hög även om en kortutgivare ändrar sitt system.

Lärdomar som leder till en optimerad verksamhet

Med den här genomgången har ni förhoppningsvis lärt er mer om olika alternativ för att hantera betalningar. Vare sig det kommer att handla om meddelanden, kortinlösen eller nätverkstoken så bör du se till att du använder alla tillgängliga medel för att skaffa dig de eftertraktade marginella vinsterna så verksamheten uppnår sin fulla potential.

I vår nästa artikel i serien kommer vi att ta upp hur man kan skydda kunderna genom att öka säkerheten medriskverktygoch samtidigt leverera en förstklassig kundupplevelse.