Guides und Reports

Was sind Interchange-Gebühren?

Sind Sie sich unsicher, wie Ihre Kreditkartengebühren berechnet werden? Hier erfahren Sie alles über Interchange, Abrechnungsmodelle und mehr.

Nach jeder Kredit- oder Debitkartentransaktion müssen Unternehmen eine Gebühr zahlen, die auch als Interchange-Gebühr bezeichnet wird. Viele Variablen können die Höhe der Gebühr beeinflussen, und daher kann es schwierig sein, die letztendliche Summe zu bestimmen.

In diesem Artikel beleuchten wir die Faktoren, die sich auf die Interchange-Gebühren auswirken, wo Sie die aktuellsten Interchange-Raten finden können und welche Regulationen es gibt, um die Höhe der Gebühren zu deckeln.

Was sind Interchange-Gebühren?

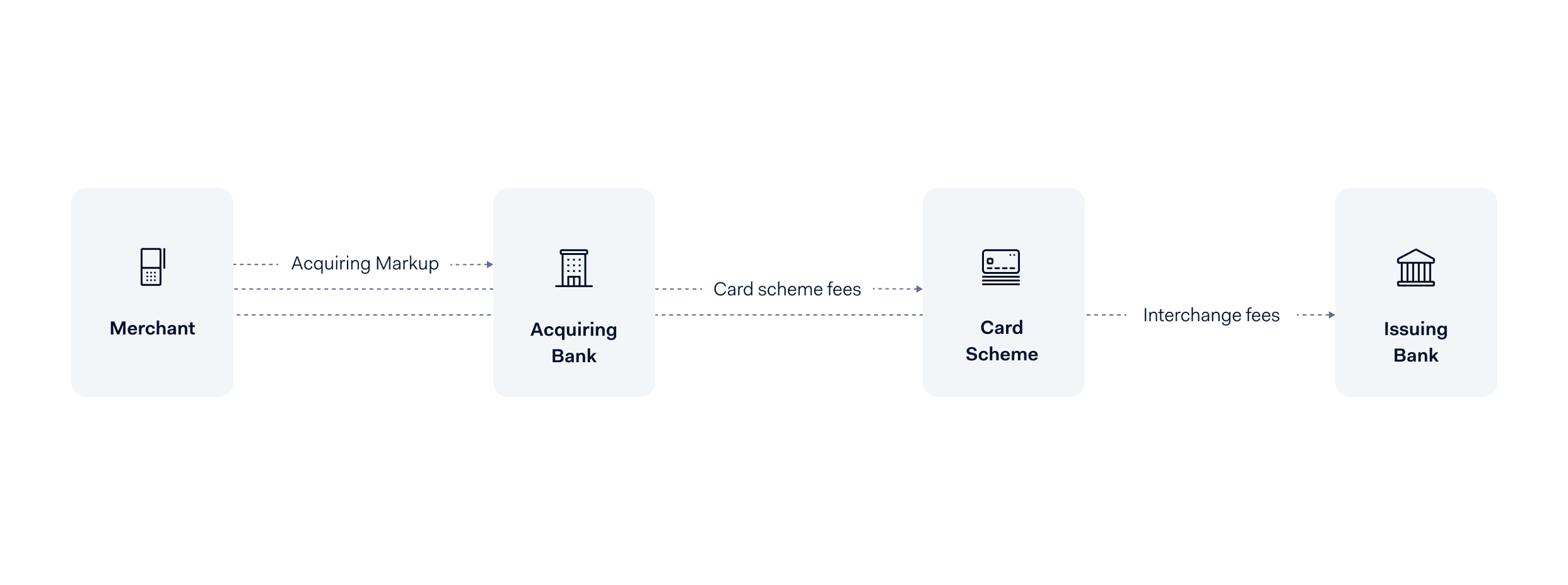

Bei jeder Transaktion, die über ein Kartensystem (Visa, Mastercard usw.) getätigt wird, zahlt der Acquirer der Bank des Karteninhabers eine Interchange-Gebühr. Das Unternehmen zahlt die Gebühr dann als Teil seiner Kartenbearbeitungsgebühren zurück.

Für die Kreditkartenabwicklung fallen drei Gebühren an:

- Bearbeitungsgebühr: Wird von Ihrem Zahlungsanbieter für die Verarbeitung der Transaktion berechnet

- Gebühr für das Kartensystem: Wird von den Kartensystemen für die Nutzung ihres Netzes erhoben

- Interchange-Gebühr: Wird von der Bank des Kunden in Rechnung gestellt

Interchange-Gebühren machen den größten Teil der Kartenbearbeitungsgebühren aus.

Wie hoch sind die Interchange-Gebühren?

Im Durchschnitt liegen die Interchange-Gebühren in Europa bei 0,3-0,4% und in den USA bei 2% des Transaktionsbetrags.

Die Interchange-Gebühren werden von den Kartensystemen festgelegt und sind nicht verhandelbar. Außerdem werden sie regelmäßig angepasst. Visa und Mastercard zum Beispiel veröffentlichen jedes Jahr im April und Oktober neue Raten.

Der schnellste und zuverlässigste Weg, um die aktuellen Raten zu erfahren, ist die Website des jeweiligen Kartensystems. Hier geht es zu den Interchange-Gebühren für Visa und Mastercard in verschiedenen Regionen:

Einige Kartennetzwerke, darunter American Express und Discover, arbeiten etwas anders als Visa und Mastercard und veröffentlichen ihre Raten nicht online.

Wie die Interchange-Gebühren berechnet werden

Viele Faktoren beeinflussen die Höhe der Interchange-Gebühren. Hier sind die wichtigsten, die Sie kennen sollten, und wie sie sich auf den Betrag auswirken, der Ihnen berechnet wird:

Kartensysteme

Verschiedene Kartensysteme berechnen unterschiedliche Interchange-Gebühren. Ein Kunde, der mit einer Visa-Karte bezahlt, zahlt also nicht den gleichen Betrag wie ein Kunde, der mit einer Mastercard bezahlt.

CP vs. CNP

Bei Card-Present-Transaktionen (CP), auch bekannt als Face-to-Face-Transaktionen, sind die Interchange-Gebühren niedriger als bei Card-Not-Present-Transaktionen (CNP). Das liegt daran, dass das Betrugsrisiko geringer ist, wenn die Karte des Kunden physisch anwesend ist.

Kredit- vs. Debitkarten

Bei Kredit- und Debitkarten sind die Interchange-Gebühren höher als bei Sofortdebit- und Prepaid-Karten, da auch hier das Risiko als höher eingestuft wird.

Händlerkategorie-Code (MCC)

Der Ihnen zugewiesene MCC kann sich auf Ihre Interchange-Gebühren auswirken. In den USA und Australien gewähren Visa und Mastercard beispielsweise Unternehmen wie Wohltätigkeitsorganisationen, Reisebüros, Streaming-Diensten und Versorgungsunternehmen niedrigere Gebühren.

Verbraucher vs. Unternehmen

Für kommerzielle Karten werden höhere Interchange-Gebühren erhoben als für Karten, die an Privatpersonen ausgegeben werden.

Regionalität der Transaktionen

Inländische Transaktionen, bei denen die kartenausgebende Bank im selben Land wie das Unternehmen ansässig ist, sind in der Regel günstiger als grenzüberschreitende Transaktionen.

Bonuskarte

Wenn ein Kunde mit einer Bonuskarte bezahlt, sind die Interchange-Gebühren in der Regel höher. Das liegt daran, dass mit den höheren Gebühren die von den Bonusprogrammen angebotenen Extras bezahlt werden.

Können Sie diese Faktoren kontrollieren?

Auf einige der oben genannten Faktoren können Sie Einfluss nehmen, andere hingegen können Sie nicht ändern. Wenn Sie zum Beispiel Ihre Kunden davon überzeugen könnten, mehr im Geschäft als online zu kaufen, könnten Sie Ihre Interchange-Gebühre senken.

Was Ihre MCC betrifft, haben Sie jedoch keine Kontrolle. Ihre MCC wird Ihnen zugewiesen und hängt von der Art Ihres Geschäfts ab.

Eine Senkung Ihrer Interchange-Gebühre führt allerdings nicht unbedingt zu einem höheren Gewinn. Wenn Sie die Wahlmöglichkeiten Ihrer Kunden einschränken, könnten Sie sie davon abhalten, bei Ihnen einzukaufen.

Interchange++ vs. Blended Charges

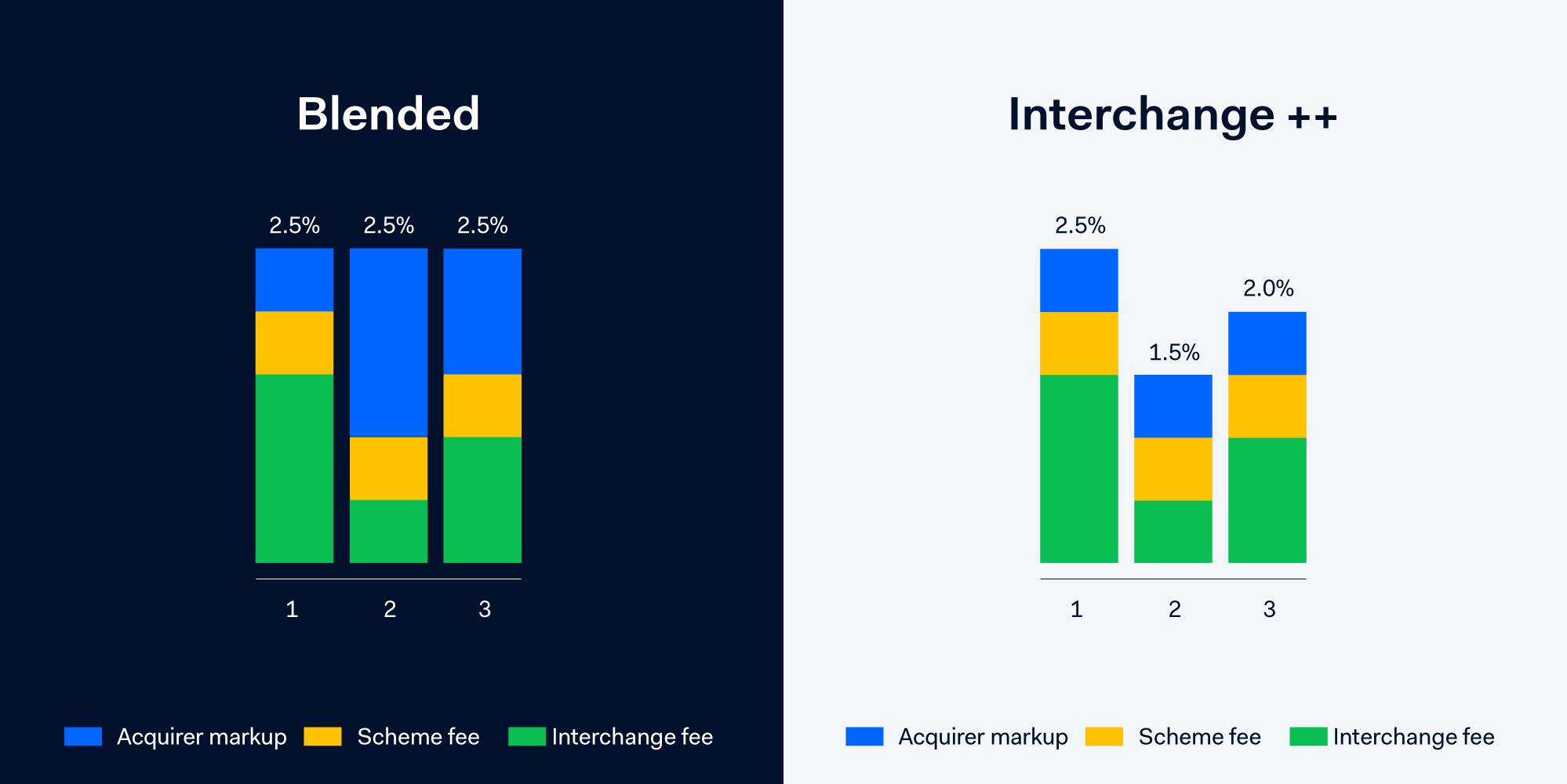

Interchange++ und Blended sind die am weitesten verbreiteten Preismodelle für Kartentransaktionen. Der Hauptunterschied zwischen den beiden Modellen ist die Transparenz.

Interchange++ zeigt Ihnen eine detaillierte Aufschlüsselung der drei oben genannten Kosten für Zahlungskarten: Bearbeitungsgebühr, Gebühr für das Kartensystem und Interchange-Gebühr.

Sie zahlen nur die Interchange-Gebühr, die Ihnen der Kartenaussteller tatsächlich in Rechnung stellt. Da die Interchange-Gebühren von vielen Faktoren abhängen, können sie manchmal niedriger sein als der Festpreis.

Die Alternative zu Interchange++ ist die gemischte Preisgestaltung. Sogenannte “Blended Charges” berechnen eine durchschnittliche Bearbeitungsgebühr plus einen festen Aufschlag. Ihnen wird für jede Transaktion derselbe Preis berechnet, was zwar leicht verständlich, aber nicht transparent ist. Sie können nicht sehen, was Ihnen berechnet wird, und es gibt keine Garantie, dass Ihr Processor etwaige Einsparungen weitergibt.

Gemischt vs. Interchange++: Wenn Interchange abnimmt, sinken Ihre Kosten

Regulationen der Interchange-Raten

In der Vergangenheit gab es sehr wenig Transparenz darüber, wie diese Gebühren berechnet werden. Große Unternehmen mit einem hohen Transaktionsvolumen konnten niedrigere Gebühren aushandeln, während kleinere Unternehmen gezwungen waren, den vollen Betrag zu zahlen.

Märkte, in denen die Mehrheit der Kunden mit Karten zahlt und Kartensysteme daher sehr dominant sind, waren davon stärker beeinträchtigt als andere.

Glücklicherweise wurden in den letzten Jahren Maßnahmen getroffen, Interchange mit strengeren Regeln, der Einführung von Obergrenzen und einer allgemeinen Verbesserung der Transparenz zu standardisieren.

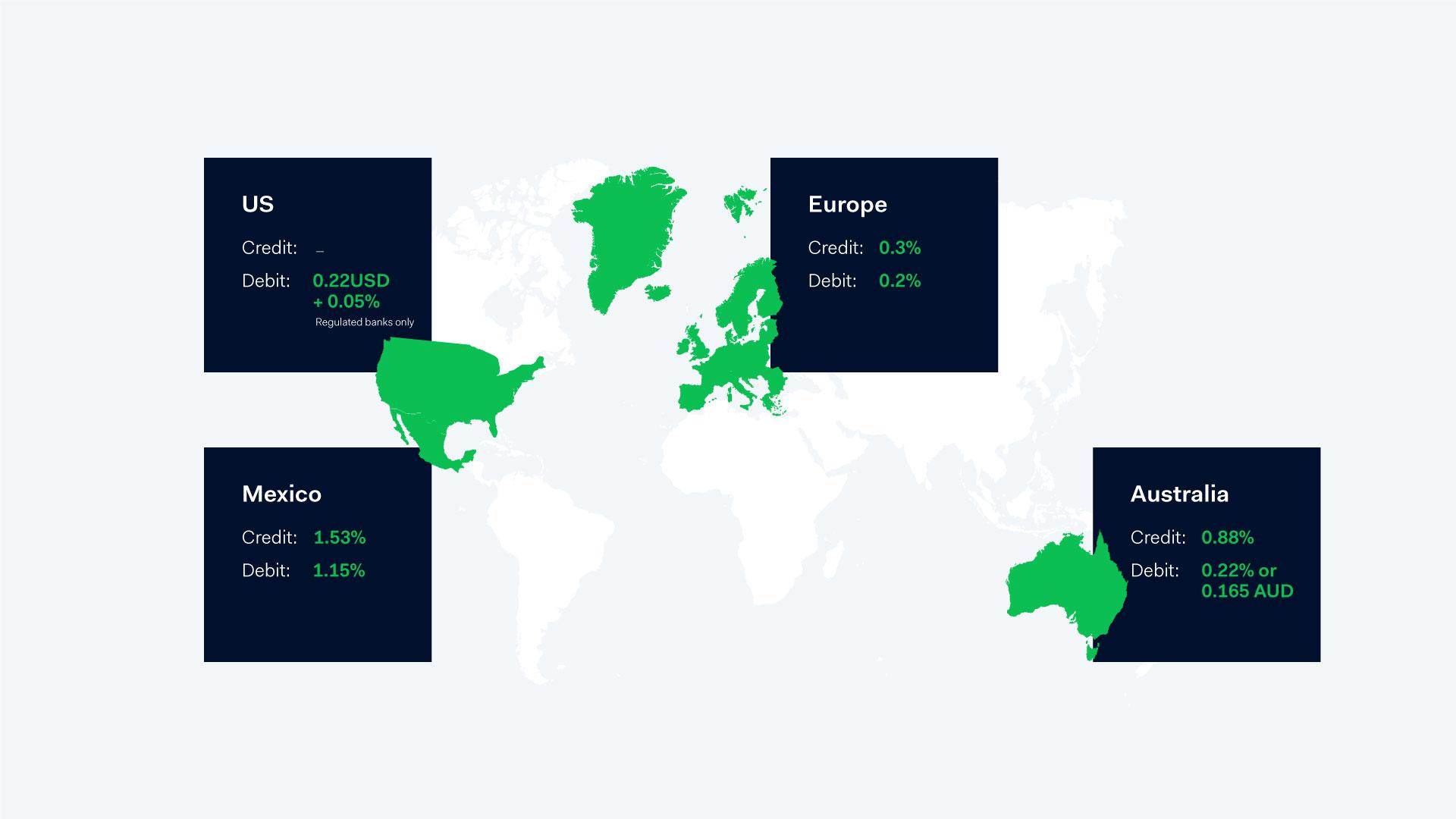

Unten finden Sie eine Aufschlüsselung der Gebührenobergrenzen in verschiedenen Regionen:

Hinweis: US-Kredite sind nicht reguliert und US-Debit gilt nur für regulierte Banken. Gebührenobergrenzen gelten nur für Verbraucherkarten in den USA und der EU. Und in Mexiko hängen die Obergrenzen von der Industrie ab, und einige Tarife sind verhandelbar.

Europäische Verordnung über Interchange-Raten

Der Europäische Wirtschaftsraum (EWR) führte 2015 eine Verordnung über Interchange-Raten ein. Dies führte zu einer strengen Regulierung der Interchange-Gebühren und machte den EWR zu einer der günstigsten Optionen weltweit.

Die Interchange-Raten für Verbraucherkarten sind in allen EWR-Regionen gedeckelt, was den EWR zu einem guten Ort für die Gründung eines Unternehmens für grenzüberschreitende Transaktionen macht. Die genauen Obergrenzen lauten wie folgt:

| Regionalitätsgrenzen | Debitkarte | Kreditkarte |

|---|---|---|

| Inland | 0.20% | 0.30% |

| Intra-regional | 0.20% | 0.30% |

| Interregional CP | 0.20% | 0.30% |

| Interregional CNP | 1.15% | 1.50% |

Wir hoffen, dass Ihnen dieser Beitrag geholfen hat und alle Fragen bezüglich der Interchange-Gebühren geklärt werden konnten. Zögern Sie nicht,uns zu kontaktieren, wenn Sie mehr wissen möchten - wir freuen uns von Ihnen zu hören.