Guider og rapporter

Optimer virksomheden #2: Håndtering af betalinger

I blogindlæg 2 i serien Optimer virksomheden går vi videre til kernen i betalingsprocessen: håndtering af betalinger.

Det kan føles både administrativt, organisatorisk og lovgivningsmæssigt umuligt at navigere i det globale betalingslandskab. Arbejdet med at anvende betalingsløsninger bliver desuden endnu sværere, hvis man anvender forældet teknologi.

I dag findes der mange forskellige måder, hvorpå virksomheder kan sende betalinger til en kortudstedende bank. Og alle banker har deres egne tekniske platforme og processer. Men betalingsleverandørerne er ofte bagud i forhold til den nye teknologi, som er tilgængelig for kunderne. Det besværliggør betalingsprocessen og kunderelationen for mange virksomheder.

I de senere år er der sket store fremskridt inden for måden, hvorpå man kan forbedre håndteringen af betalinger. I denne artikel fokuserer vi på nogle effektive metoder til bedre behandling af betalinger og viser nogle af de produkter, som Adyen tilbyder som hjælp til jeres virksomhed.

Virksomheder i dag er ofte aktive på flere kontinenter og har mange distributionskanaler, leverandører og kontorer. I og med at miljøet er så komplekst, kan den bedste løsning til behandling af betalinger ofte være at samarbejde med en partner med licenser til lokal kortindløsning på alle markeder, hvor virksomheden driver forretning.

Hvad er en kortindløser?

Anvend lokal kortindløsning og vær et skridt foran

Det er ofte billigere at håndtere betalinger med lokal kortindløsning, og der er større sandsynlighed for, at betalingerne bliver godkendt. Hos Adyen er alle vores lokale forbindelser centraliserede, så vi kan vise betalinger i alle regioner og kanaler på ét og samme sted. Ved at bruge vores kortindløsning kan jeres virksomhed overvåge, hvordan det går med forskelligebetalingsmetoder, opdage tendenser og lære virksomhedens lokale kunder bedre at kende.

Når man er kunde hos Adyen, får virksomheden også adgang til RevenueAccelerate og de tilhørende funktioner inklusive optimering afnetværkstokens.

“Efter at have anvendt Adyens løsning til lokal kortindløsning på flere markeder, er vi meget glade for at opleve de samme fordele i Malaysia inklusive en stigning i godkendelsesprocenten på over 3 %.”

Trin 2: Forbedret håndtering af betalinger ved hjælp af netværkstokens

Muligheden for at gemme betalingskortoplysninger har revolutioneret vores måde at handle på online.

Netværkstokens er et sikkert korttoken fra EMVCo, som erstatter et korts kontonummer (PAN) ved betalinger. Netværkstokens blev oprindeligt udviklet til at opretholde sikkerheden og forhindre afviste betalinger på grund af udløbne kort. De vedligeholdes af kortnetværk, er tilgængelige i op mod 150 lande og bliver automatisk opdateret, når en kundes kortoplysninger ændres. Dette kombineret med Adyens Kontoopdateringer gør det nemt for virksomheder at få adgang til opdaterede kortoplysninger i realtid.

Netværkstokens er ikke omfattet af PCI, så forhandlerne kan anvende disse token uden krav om at være PCI-kompatible.

Fordele ved netværkstokens

Ved brug af netværkstokens kan virksomheder øge godkendelsesprocenten og fortsætte med at tilbyde kunderne uafbrudt service, selvom deres kortoplysninger er blevet ændret. Data fra Adyen viser, at 10 % af alle kort afvises, fordi de er udløbet, mistet eller blevet stjålet. Netværkstokens forbliver de samme, selv når kortoplysningerne bliver ændret i netværket. Det betyder problemfri fakturering for kortindehaverne, samtidig med at forhandlerne ikke behøver opdatere de gemte tokens.

Kortudstedere har tillid til netværkstokens, da teknologien har en indbyggetsikkerhed. Det betyder, at der er større sandsynlighed for, at betalingen bliver godkendt, når der anvendes et netværkstoken. Som en ekstra bonus går forhandleren ikke glip af de 10 procent, som ellers afvises, hvilket er mere end en tilfredsstillende måde at optimere forretningen på.

Ny teknologi løser gamle problemer

Netværkstokens er en ny opfindelse, som er udviklet med det formål at erstatte kontonummeret i den nærmeste fremtid. I det lange løb vil virksomheder måske kunne springe den dyre og tidskrævende PCI-certificering over og på den måde frigøre tid til at fokusere på deres egentlige opgave.

Selvom netværkstokens har helt åbenlyse fordele, kan visse kortudstedende banker være afventende over for brugen af dem. Kortudstederen skal opbygge en kapacitet for at godkende tokeniserede netværksbetalinger. På visse markeder er der mange kortudstedere, som bygger deres kort op med tokens i tankerne, mens andre markeder ikke rigtigt er klar. Desuden er det ikke alle kortudstedere, der godkender netværkstokens i samme udstrækning som PAN-godkendelser. Det betyder, at der er risiko for et fald i godkendelsesprocenten, hvis man ikke samtidig anvender intelligent omdirigering af betalinger. Det er her, at optimering af netværkstokens er en ven i nøden.

Derfor styrker optimering af netværkstokens forretningen

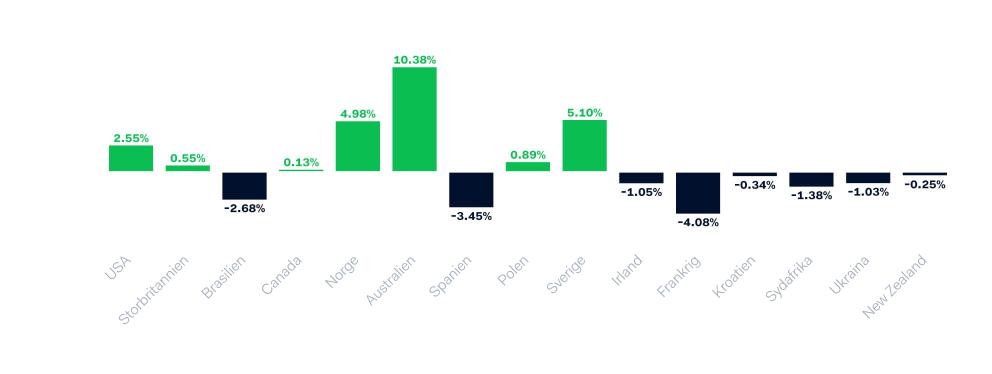

I nedenstående diagram viser vi udbredelsen af netværkstokens i forskellige regioner samt stigningen (eller faldet) i godkendelsesprocenten. Sverige er et godt eksempel. I Sverige foretrækker de fleste kontantløse betalingsmetoder, og det betyder, at godkendelsesprocenten stiger med 7 %, hvis man tilbyder netværkstokens med intelligent omdirigering af betalinger. Hvis vi i stedet kigger på Storbritannien, så ser vi derimod en mindre stigning.

Brugen af netværkstokens i forskellige regioner

Men det viser ikke hele billedet. Diagrammet viser ganske vist en lille stigning på 0,55 % af betalinger i Storbritannien. Samtidig viser det også, at de kortudstedende banker, der anvender netværkstokens, oplever en større stigning.

Brugen af netværkstokens i Storbritannien

Ved optimering af netværkstokens kan vi fastslå, hvornår vi skal anvende netværkstokens hhv. PAN baseret på maskinlæringsfunktioner og platformsdata. Vi sender blot netværkstokens, hvis kortudstederen foretrækker det, og hvis kundens kort afvises, kan vi forsøge igen med PAN.

Vi oplever allerede nu imponerende resultater fra optimering af netværkstokens:

Fase 3: Intelligente betalingsmeddelelser til hurtig gennemførelse af køb

Kunderne har i lang tid måtte lide under den mangelfulde teknologi og den udbredte forvirring om behandlingen af betalinger. De har måtte leve med, at deres køb er blevet afbrudt, abonnementer er ophørt og betalinger blokeret af fejlagtige grunde. Her er der brug for en motor, der lærer kontinuerligt og modificerer betalingsmeddelelserne ud fra hver enkelt kortudsteders præferencer.

Intelligente betalingsmeddelelser er en funktion i vores værktøj til bedre kundeoplevelser, som vi kalderRevenueAccelerate. Det betyder, at vi kan tilpasse betalingsmeddelelsernes format, så de opfylder de specifikke krav fra den aktuelle kortudstedende bank.

Vi sender automatisk de korrekte betalingsdata hver gang ud fra den aktuelle kortudsteders specifikke ønskemål og historik. Det kan fx handle om kortets udløbsdato eller en kundes adresse. Intelligente betalingsmeddelelser er mest effektive i komplekse betalingsmiljøer eller dér, hvor der er mange kortudstedende banker med forældet teknologi.

Perfekt ved ny lovgivning

Det kan give komplikationer, når bankerne ikke holder sig opdateret om de nyeste regler for kortnetværk. Og det er præcis, hvad der skete, daVisaogMasterCardindførte nye indikatorer for card-on-file (CoF) i 2018. Visse banker ignorerede opdateringerne, hvilket medførte et stort antal afviste betalinger. Intelligente betalingsmeddelelser kan modvirke denne type problemer ved at tage hensyn til ændringer og tilpasse betalingsmeddelelserne til det gamle format for de banker, som ikke følger med. Resultatet? Flere godkendte betalinger og tilfredse kunder!

Andre banker kan have ikke-standardiserede praksisser, når det handler om at tage imod godkendelsesdata. I 2020 blev der indført et nyt lovpligtigt krav, som betyder, at data skal sendes på en anden måde til bankerne og angives på et nyt sted i betalingsmeddelelsen. Som man måske kan fornemme, bliver det hurtigt kompliceret. En del banker har stadig ikke tilpasset sig dette krav, men hos Adyen gør vi vores bedste for at løse problemet. Denne gang via vores intelligente betalingsmeddelelser.

Sådan kan betalingsmeddelelser bidrage til vækstrejsen

Kortudstedere bestemmer, hvorvidt de skal godkende eller afvise en betaling baseret på data, som findes i betalingsmeddelelserne. Evnen til at tilpasse disse meddelelser kan altså være afgørende for, om man får en tilfreds kunde eller en kunde, som aldrig vender tilbage.

Eftersom kortudstedernes præferencer ændrer sig hele tiden, gør vores intelligente betalingsmeddelelser det også. Det betyder, at godkendelsesprocenten forbliver høj, selvom kortudstederne ændrer deres system.

Erfaringer, der genererer større fortjeneste

Med denne gennemgang har I forhåbentligt lært mere om forskellige muligheder til håndtering af betalinger. Uanset om det handler om meddelelser, kortindløsning eller netværkstokens, bør I sikre jer, at I anvender alle tilgængelige midler til at få den eftertragtede største fortjeneste, så virksomheden opnår sit fulde potentiale.

I vores næste artikel i serien kigger vi på, hvordan man kan beskytte kunderne ved at øge sikkerheden med risikoværktøjer og samtidig levere en førsteklasses kundeoplevelse.