Guider och rapporter

Vad kostar en kortbetalning?

Hur räknas kortavgifter ut? Vi reder ut hur kortavgifter räknas ut, vad som gäller för olika kredit- och betalkort och hur avgifterna kan variera mellan olika länder.

Vid varje transaktion som genomförs med ett kredit- eller betalkort behöver företag betala en kortavgift, även känt som interchange reimbursement eller interchange rate. Många olika faktorer kan påverka avgiften och för många kan det vara svårt att slå fast den exakta summan.

I den här guiden går vi igenom vad som påverkar kortavgifter, var du kan hitta de mest aktuella procentsatserna för kortavgifter och vilka regulatoriska dimensioner som finns på plats för att säkerställa rimliga avgifter för handlare på marknaden.

Vad är kortavgifter?

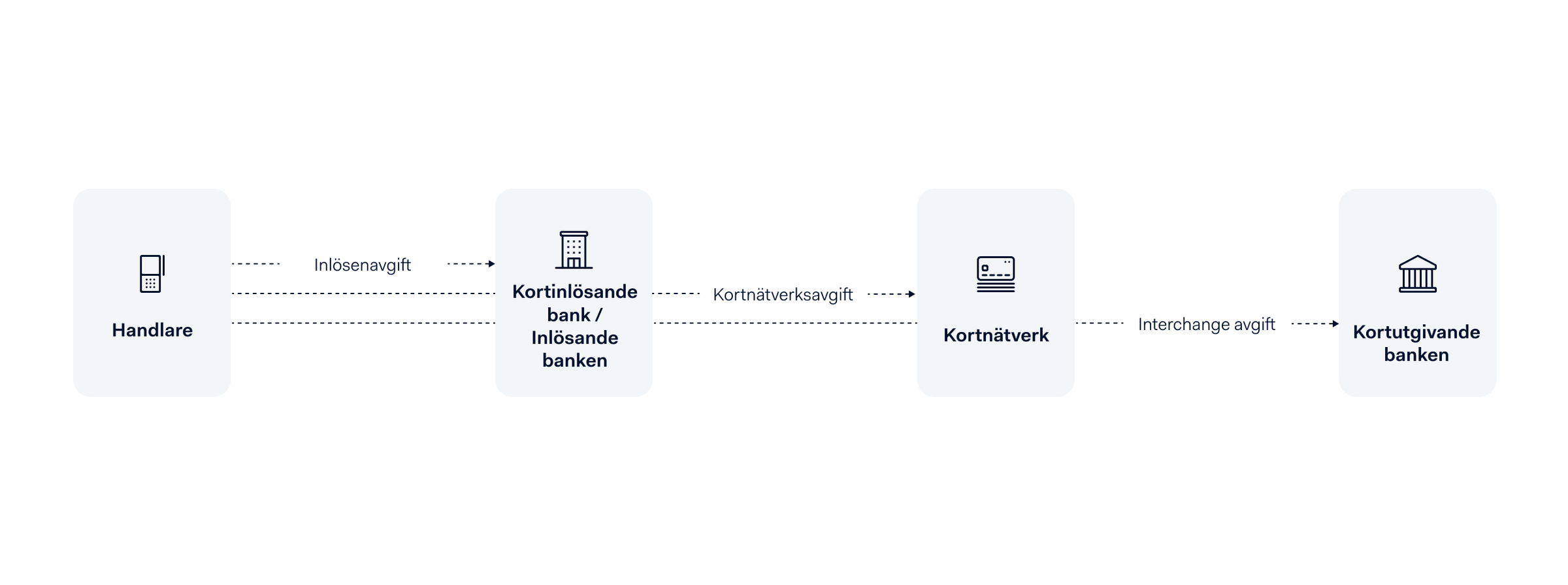

Varje gång en transaktion görs betalar handlaren en interchange avgift till den kortinlösande banken. Kortinlösaren slussar sedan vidare avgiften till den kortutgivande banken utan påslag. Interchange-avgiften är alltid transparent men varierar beroende på kortutgivande bank.

Att hantera en kortbetalning medför tre olika avgifter:

- Kortinlösande bankens avgift: En avgift som kortinlösande bank utfärdar för att ha tagit betalt från konsumenten.

- Kortnätverkens avgift: En avgift som kortnätverken tar ut eftersom transaktionen går genom deras nätverk

- Kortförmedlingsavgift (interchange fee): En avgift som kortinnehavarens bank tar ut

Interchange-avgiften är mest betydande och utgör störst del av den totala kostnaden för korthantering.

Vilka nivåer ligger kortavgifterna på?

Kortavgifter ligger vanligtvis på cirka 0,3-0,4% av den totala transaktionen i Europa och 2% i USA.

Kortnätverk avgör kortavgifter och dessa går inte att förhandla. De justeras också regelbundet. Visa och Mastercard publicerar årligen nya prisnivåer i april och oktober.

För att hålla koll på de mest pålitliga och uppdaterade avgifterna bör man gå in på kortnätverkens hemsidor. Nedan listar vi kortavgifterna för Visa och Mastercard i olika regioner:

Kortavgifter för Visa:EU, US, SG, AU, IN

Kortavgifter för Mastercard:EU, US, AU

Vissa kortnätverk (inklusive American Express och Discover) fungerar lite annorlunda än Visa och Mastercard, bl.a. genom att de inte publicerar sina kortavgifter online.

Hur kortavgifter räknas ut

Många faktorer påverkar kortavgiften. Här listar vi några av de viktigaste faktorerna som man behöver känna till och hur de påverkar avgiften för handlare:

Kortnätverk

Olika kortnätverk tar ut olika kortavgifter. Med andra ord kommer inte en kund som använder Visa att innebära samma kostnad som en Mastercard-användare.

Card-present och card-not-present

Transaktioner som kallas Card-present (CP), där kortinnehavaren är fysiskt närvarande vid transaktionen, har lägre kortavgifter än motsatsen card-not-present (CNP). Detta beror på att risken för bedrägeri är väsentligt lägre när kundens fysiska kort är en del av transaktionen och interaktionen med handlaren.

Kreditkort vs betalkort

Kreditkort och betalkort med fördröjning har högre kortavgifter än direktbetalkort och andra kort där transaktionen sker omedelbart, eftersom risken är högre.

Branschkod

Kortavgifterna för en handlare kan även påverkas av den branschkod man tillhör. Visa och Mastercard erbjuder exempelvis lägre avgifter för välgörenhetsorganisationer, resebyråer, streamingtjänster och allmännyttiga företag i USA och Australien.

Privat kort vs företagskort

Företagskort har högre avgifter än de som utfärdas till en individ.

Transaktionens region

Inhemska transaktioner, där den kortutgivande banken är verksam i samma land som handlaren, brukar ha lägre avgifter än transaktioner mellan olika.

Förmånskort

Kortavgifter är genrellt sett högre när kund använder ett bonus- eller förmånskort av något slag. De högre avgifterna är tänkta att finansiera de förmåner som kortet erbjuder.

Kan man styra sina kortavgifter?

Vissa av dessa faktorer kan handlare påverka, men några är ofrånkomliga. Man kan exempelvis reducera företagets kortavgifter genom att övertyga kunder att köpa mer i fysisk butik än online.

När det gäller branschkod kan handlaren däremot inte påverka avgifterna. Företagets branschkod avgörs utifrån vilken sorts verksamhet man driver och tilldelas utifrån detta.

Att sänka sina kortavgifter kommer inte nödvändigtvis resultera i en högre vinst däremot. Genom att begränsa kundernas valfrihet finns risken att man avskräcker dem från att handla via företaget.

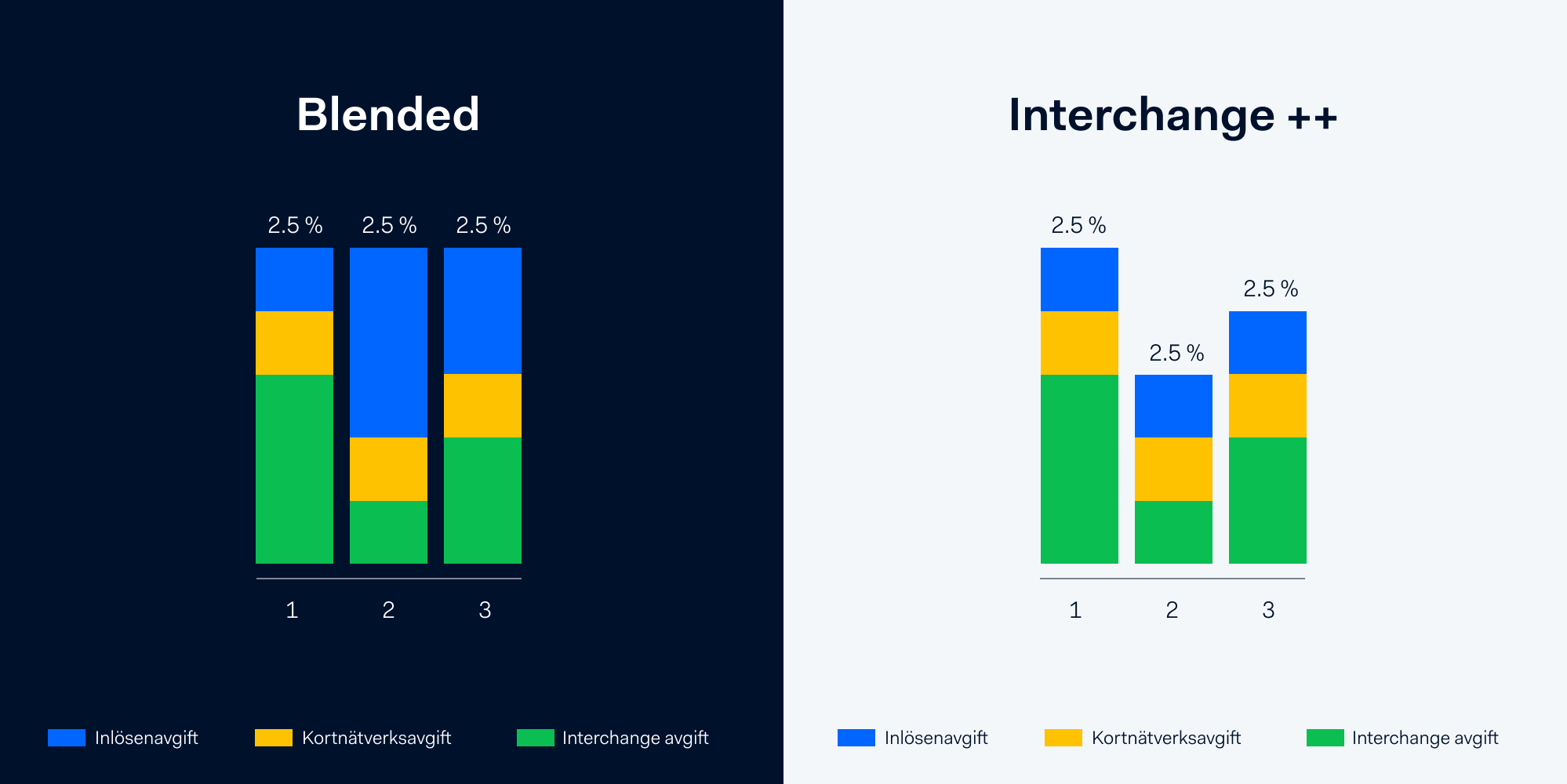

Interchange++ vs. Blended pricing

Interchange++ (eller Interchange Plus Plus) och blandad prismodell (blended pricing) är de två vanligaste prismodellerna för korttransaktioner. Den huvudsakliga skillnaden mellan modellerna är deras transparens.

Interchange++ ger dig en detaljerad kartläggning av de tre kortavgifterna som beskrevs tidigare: kortinlösande bankens avgift, kortnätverksavgift samt kortförmedlingsavgift.

Den enda kortförmedlingsavgiften (interchange) som betalas är den kortutgivaren ställer ut. Eftersom kortförmedlingsavgifter kan variera beroende på många faktorer kan de även vara lägre än en fastslagen nivå.

Alternativet till Interchange++ är en blandad prismodell. I detta upplägg dras en avgift baserad på genomsnittlig transaktionskostnad plus en fast avgift. Som handlare betalar man samma fasta avgift för varje transaktion och man kan inte se hur de olika kostnaderna är fördelade inom avgiften.

Det är med andra ord enkelt att förstå, men inte transparent. Samtidigt finns där ingen garanti att PSP’n kommer ge tillbaka några besparingar som kan ha genererats från eventuella lägre kortförmedlingsavgifter.

Regler kring förmedlingsavgifter

Traditionellt sett har transparensen varit bristfällig vad gäller interchange-påslag och hur de beräknas. Större företag med höga transaktionsvolymer kan förhandla sig till lägre avgifter, medan mindre företag ofta får betala det fullständiga påslaget.

Marknader som domineras av internationella kortbetalnätverk har varit mest sårbara. Företag har inte kunnat neka de betalmetoder som deras kunder har efterfrågat.

Den senaste utvecklingen inom segmentet har tack och lov resulterat i mer standardiserade interchange-påslag, genom exempelvis striktare regler och övre gränser för påslag och till sist utökad transparens.

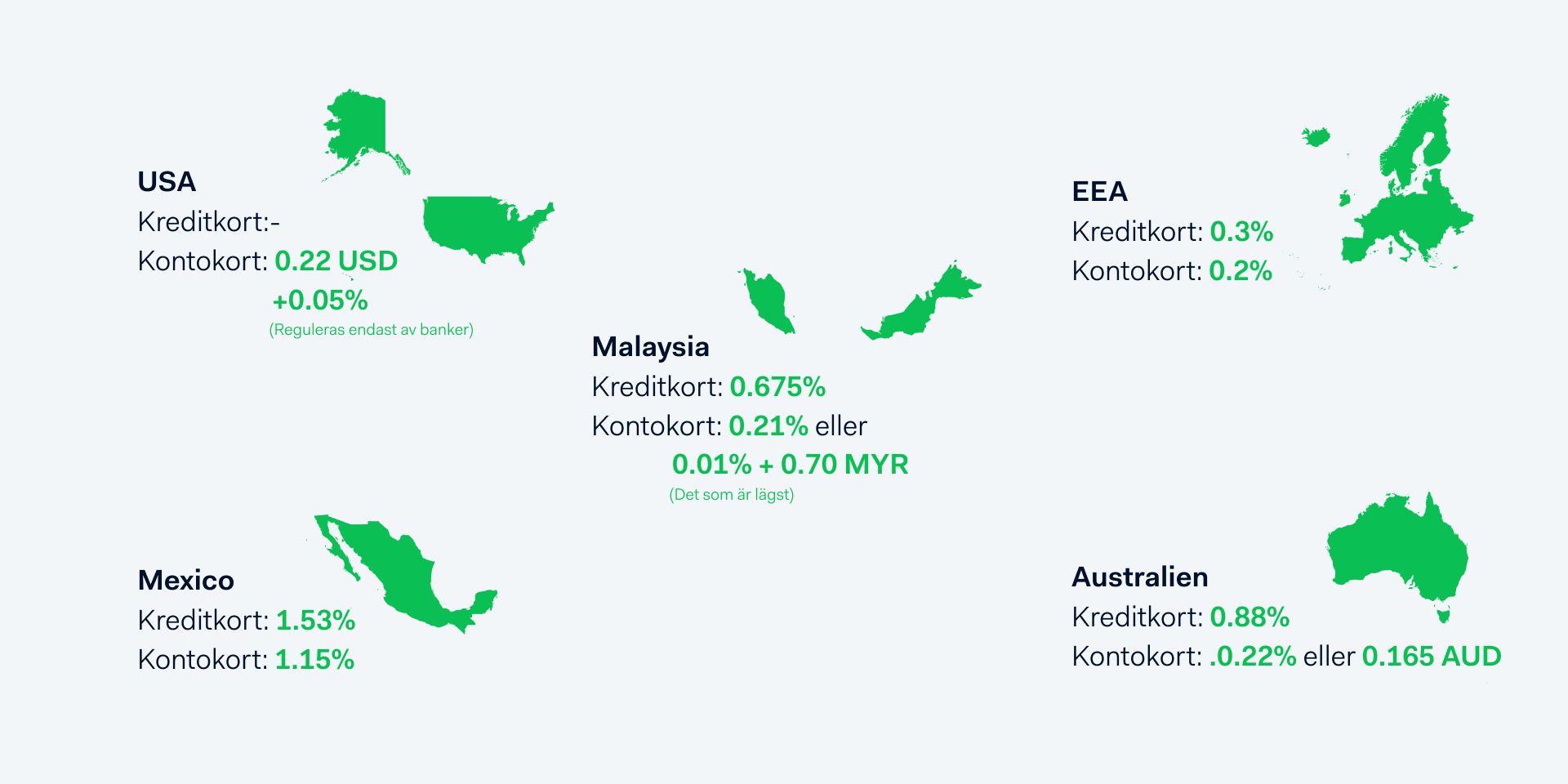

Nedan redogörs för påslagstaken för olika regioner:

The Durbin Amendment (endast USA)

Detta tillägg antogs 2010 och är ett exempel på ett övre tak för avgifter för betalkort och förbetalda korttransaktioner. Tillägget avgörs av storleken på den kortutgivande bankens tillgångar. Betalkortens påslag kommer omfattas av reglerade nivåer om kortinlösen med tillgångar på 10 miljarder dollar eller mer. Dessa kort omfattas av ett interchange-påslag om 0.05% + $0.21 eller 0.05% + $0.22, beroende på bedrägeriförebyggande policies.

Europeiska Interchange-påslagsdirektivet

European Economic Area (EEA) introducerade interchange-direktivet 2015. Detta ledde till omfattande regulatoriska förändringar för interchange-avgifter och gjorde EEA till en av de billigaste alternativen i världen. Interchange-avgifter har ett tak för alla konsumentkort i alla EEA-regioner, vilket gör regionen till ett bra startskott för att implementera betalningar internationellt. De specifika taken för påslag ser ut som följer:

| Regionala övre gränser | Betalkort | Kreditkort |

|---|---|---|

| Inrikes | 0.20% | 0.30% |

| Intra-regionalt | 0.20% | 0.30% |

| Interregionalt card present | 0.20% | 0.30% |

| Interregionalt card-not-present | 1.15% | 1.50% |

Vill du veta mer?

Ta reda på hur Adyen kan hjälpa er spåra ständigt förändrade interchange-avgifter och regelverk.

Kontakta oss