Przewodniki i raporty

3D Secure Authentication 2.0: nowe rozwiązanie

W jaki sposób uwierzytelnienie 3D Secure może pomóc w podejmowaniu lepszych decyzji w sprawie ryzyka, podniesieniu liczby zatwierdzonych transakcji i zaoferowaniu najlepszego doświadczenia online dla klientów?

Niewystarczające zabezpieczenia płatności mają negatywny wpływ na działalność firmy, dlatego bezpieczeństwo klientów w momencie dokonywania transakcji online staje się bezwzględną koniecznością. Mając do dyspozycji wiele nowych sposobów płatności oraz przepisów takich jak np. dyrektywa PSD2, warto poznać sposoby uwierzytelniania klientów wykraczające poza standardy regulacyjne. Czas pozbyć się mitów związanych z uwierzytelnianiem 3D Secure i zbadać możliwości, jakie faktycznie oferuje.

Pierwsza edycja: 3D Secure 1.0

Jeżeli na przestrzeni ostatnich dziesięciu lat dokonywaliście zakupów w Internecie, najprawdopodobniej zetknęliście się z systemem 3DS 1.0 który odsyła do (często niedoskonałej) strony w celu weryfikacji płatnika. Pod koniec tego kroku, bank, a nie firma, w której dokonaliście zakupów, naliczał obciążenia. To standardowy krok zabezpieczający, ale niekorzystny dla większości klientów.

W połączeniu z pomyłkowymi lub przerwanymi przekierowaniami osłabia to skuteczność konwersji i przyczynia się do natychmiastowej utraty klientów. Nie dość, że procedura 3DS 1.0. nie oferowała weryfikacji typu in-app, wymuszała także skomplikowane i trudne do zapamiętania opcje uwierzytelniania. To sprawiało, że nawet najbardziej zdeterminowani klienci rezygnowali z zakupu.

Firmy o międzynarodowym zasięgu musiały również stawić czoła wyzwaniom 3DS 1.0 w związku z odmiennymi sposobami przetwarzania płatności na różnych rynkach. Każdy region posiada własne wymogi bezpieczeństwa i odpowiednią legislację. Wdrożenie protokołu 3DS 1.0 było całkowicie niespójnym procesem, znacznie różniącym się w zależności od banku i kraju, w którym ten operował.

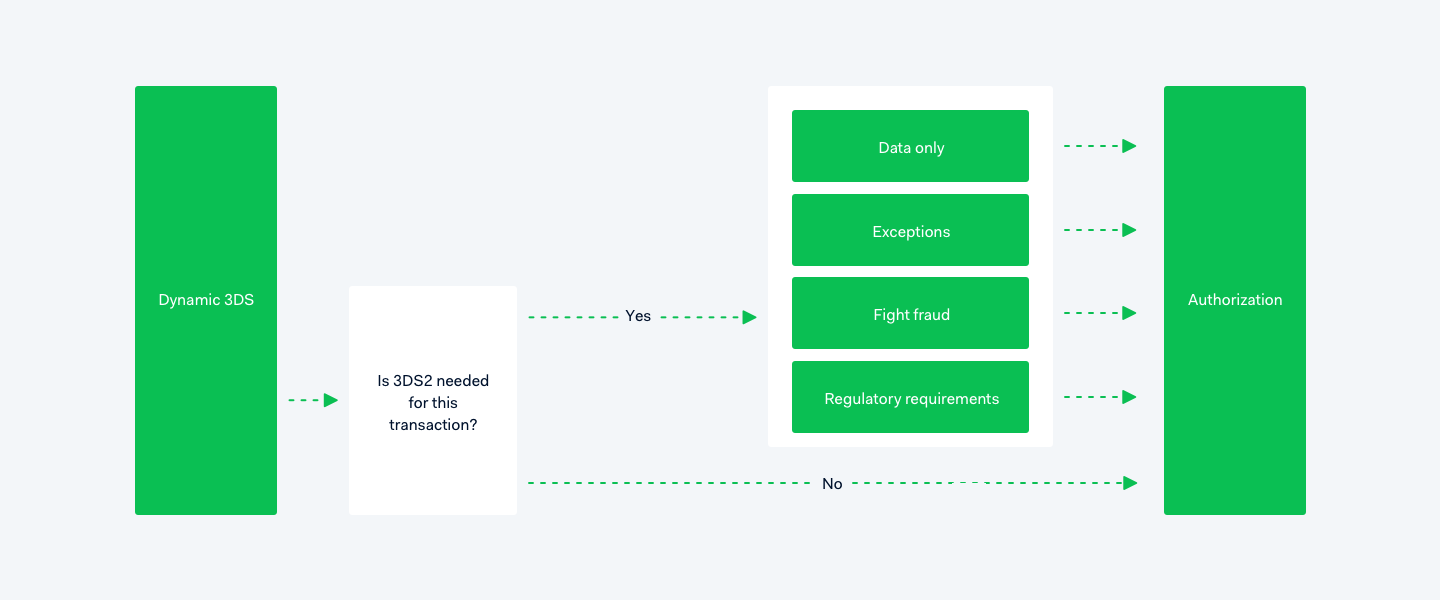

Aby rozwiązać te problemy, wprowadziliśmy narzędzieDynamic 3D Securewykorzystujące 3D Secure tylko wtedy gdzie jest to uzasadnione. nie rozwiązało to jednak problemów leżących u podstaw tego protokołu.

Druga edycja: 3D Secure 2.0

3DS 2.0 to kolejny standard wdrożony przez EMVCo i głównych operatorów kart kredytowych. To zupełnie nowa metoda uwierzytelnienia oparta na szerszym zakresie danych, autentykacji biometrycznej i udoskonalonemu doświadczeniu klienta. Nowy protokół jest odpowiedzią na wiele problemów występujących w wersji 1.0 – mogą z niego korzystać firmy na całym świecie.

Wyższy poziom autoryzacji dzięki wymianie danych

3DS 2.0 to coś więcej niż tylko narzędzie do przekierowywania. Połączenie certyfikowanych SDK w końcowym etapie zakupów z udostępniającymi dane API oznacza, że 3DS 2.0 może być wykorzystywany w procesie wymiany potrzebnych informacji pomiędzy sklepami i bankami. Ponad 100 potencjalnych punktów danych udostępniane jest bankom, co oznacza, że informacje posiadane przez biznes i banki zawierają szczegóły dotyczące wspólnych klientów i mogą być wykorzystywane do podejmowania lepszych decyzji związanych z ryzykiem. Im więcej informacji wspierających proces uwierzytelnienia, tym większe szanse na uzyskanie autoryzacji.

3DS 2.0 stworzyło możliwość zachodzącej w tle, cichej wymiany danych pomiędzy bankami, a sklepami. Liczbę autoryzowanych transakcji można zwiększyć bez dostrzegalnego dla klientów uszczerbku na procesie kończącym zakup. Dynamiczna usługa 3DS pomoże firmom zdecydować, kiedy powinny wysłać dodatkowe dane do banków, automatycznie wybierając transakcje, których autoryzacja prawdopodobnie nastąpi, jeśli dane zostaną udostępnione.

Rozwiązanie spełnia potrzeby firm, które nie muszą wykorzystywać protokołu 3DS 2.0, aby zapobiec wyłudzeniom. Przedsiębiorstwa odnotowujące niski poziom oszustw w swojej działalności, chcące jednocześnie zwiększyć korzyści płynące z większej liczby autoryzacji dzięki 3DS 2.0, mogą wdrożyć opcję wymiany danych z bankami. Nie zmienia to procesu płatności, z którego obecnie korzystają ich klienci.

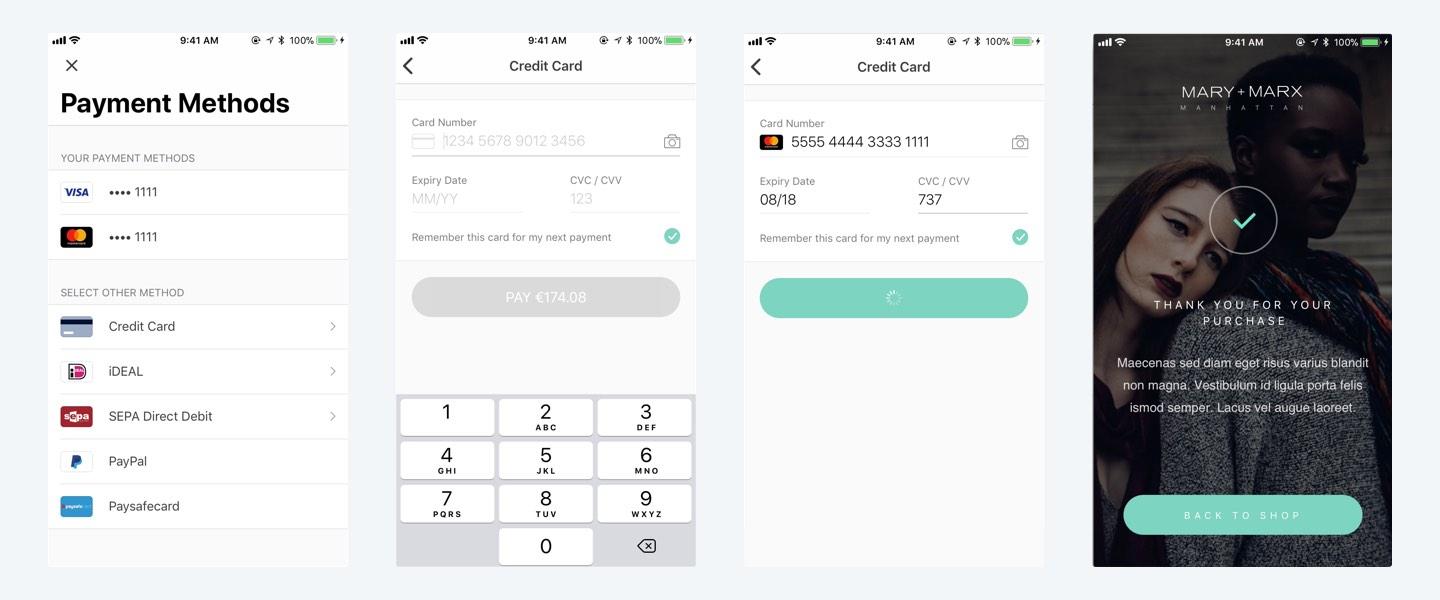

Doskonały poziom uwierzytelnienia dla klientów

W wielu przypadkach informacje zgromadzone na urządzeniach wystarczają, by skutecznie przeprowadzić proces autoryzacji bez dodatkowych kroków po stronie klienta. Niemniej jednak, niektóre transakcje, zwłaszcza te, które obarczone są wyższym poziomem ryzyka lub podlegają przepisom takim jak PSD2, wymagają aktywnej akceptacji. SDK 3D Secure pomagają w stworzeniu takich przepływów. Wyróżnić można ich trzy, główne typy:

Pasywny

SDK i serwery dokonują wymiany wszystkich niezbędnych informacji w tle, a jednocześnie są niewidoczne dla klientów.

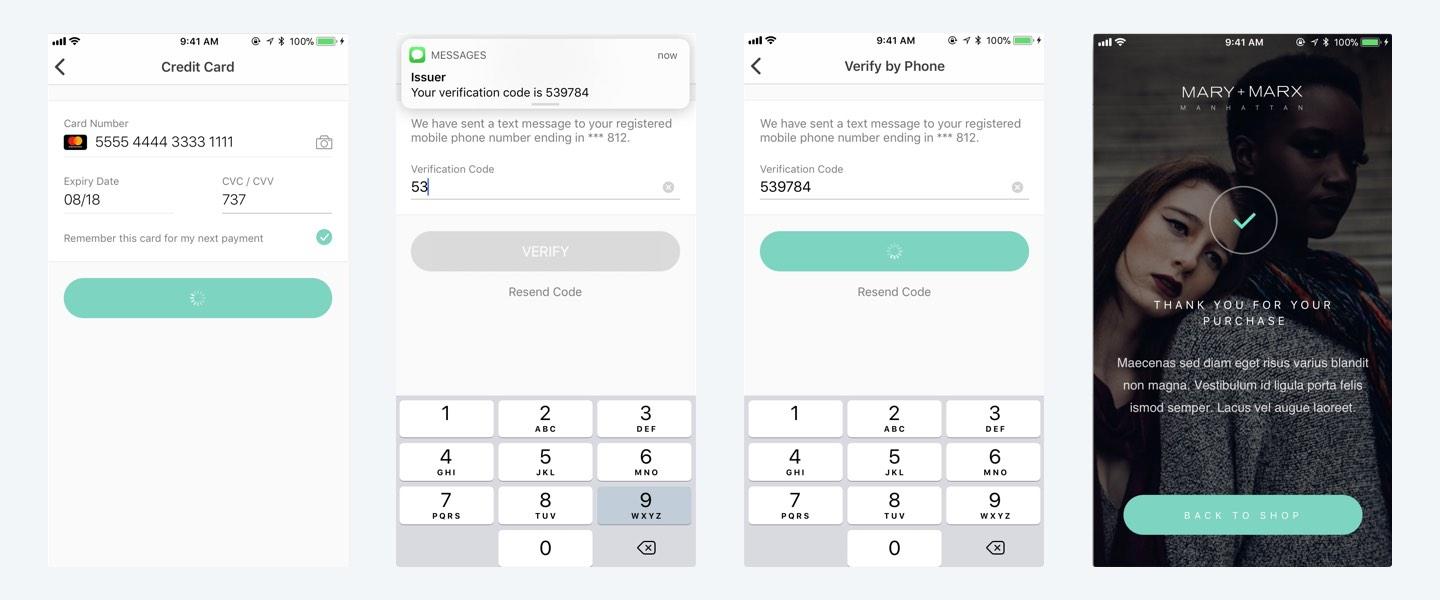

Dwu-stopniowy (Two-Factor)

Użytkownik proszony jest o wpisanie dwu-czynnikowego kodu autentykacji przesłanego mail'em, albo SMS-em.

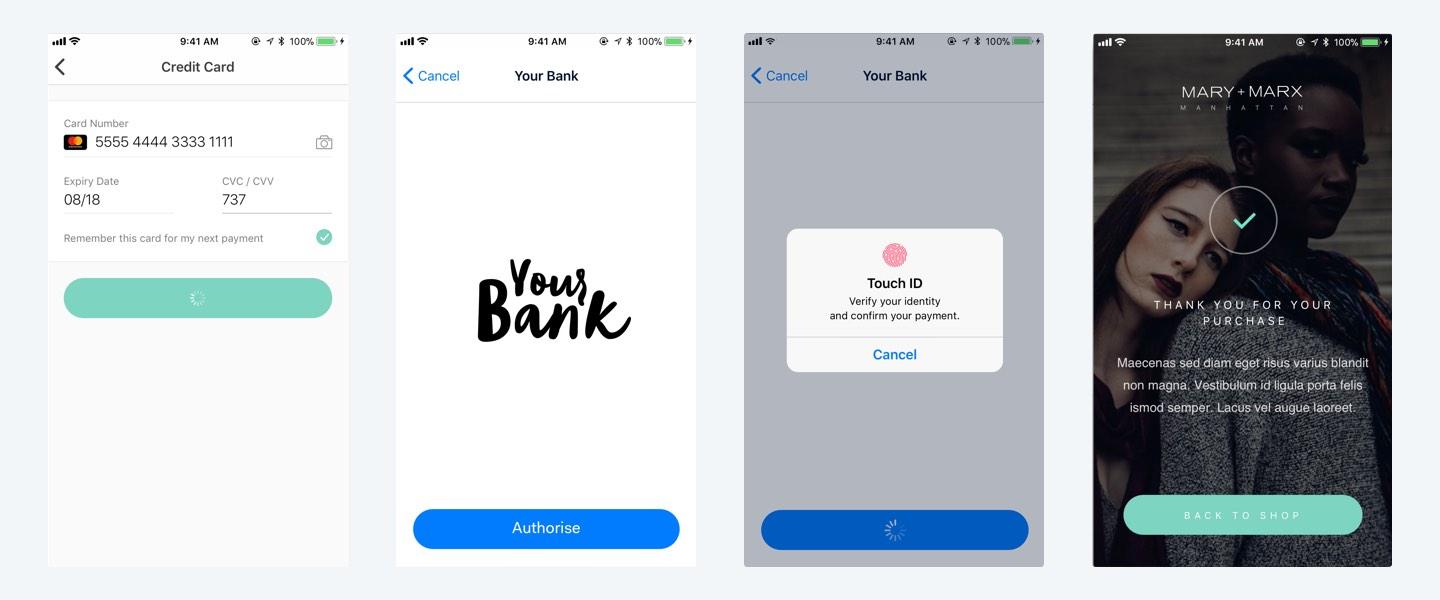

Biometryczny

Udoskonalony dzięki SDK przełącznik w twoim sklepie łączy się z aplikacją banku. Użytkownik może wykorzystać swoje linie papilarne lub rozpoznawanie twarzy aby zatwierdzić transakcje.

Oferując więcej sposobów autentykacji, klienci będą w stanie wybrać preferowany tryb uwierzytelnienia. To oznacza wyższy poziom bezpieczeństwa przy jednoczesnej redukcji liczby “odrzuceń”, jakie miały miejsce w starszych wersjach systemu opartych na hasłach. Co więcej, SDK 3DS 2.0 pomoże łatwo i szybko zintegrować różne sposoby autentykacji bezpośrednio z aplikacją lub stroną internetową.

Różne formy autentykacji możliwe dzięki 3DS 2.0 oferują większą elastyczność. Dzięki nim banki mogą kontynuować wprowadzanie nowych innowacji w przyszłości. Wszystko przez uproszczony i znacznie bezpieczniejszy proces uwierzytelnienia. To dobra wiadomość dla firm, które już wdrożyły 3D Secure oraz również dla osób prowadzących działalność w regionach, w których obowiązują konkretne wymogi bezpieczeństwa, np.PSD2 w Europie.

Zarządzanie zgodnością dzięki Dynamic 3D Secure

Jako pierwsi przyznamy, że ramy regulacyjne EU PSD2/SCA mogą wprowadzać lekkie zamieszanie; i zdajemy sobie sprawę że jednostki prowadzące działalność na skalę globalną będą poszukiwać rozwiązań, które pomogą im w zidentyfikowaniu transakcji wymagających autoryzacji i tych, które mogą ją pominąć.

3D Secure 2.0 to główny sposób umożliwiający firmom przygotowanie się na PSD2. W większości regionów, w których wprowadzono wymogi uwierzytelnienia protokół przejdzie proces szybkiej implementacji.

Dodatkowo, firmy będą potrzebowały narzędzi, które pozwolą im zorientować się, gdzie i w jakich sytuacjach taki proces będzie niezbędny.

Rozwiązanie Dynamic 3D Secure proponowane przez Adyen może odegrać kluczową rolę w zarządzaniu zgodnością z PSD2. Zajmiemy się wdrożeniem wyjątków związanych z PSD2 oraz SCA, jeżeli będzie to konieczne, umożliwiając firmom skoncentrowanie się na ich głównej działalności. Wprowadzone zasady zgodności będą współdziałać z innymi regułami Dynamic 3DS wykrywając próby wyłudzeń i przyczyniając się do optymalizacji wydajności dzięki wykorzystaniu 3DS.Poniżej przedstawiony jest przepływ procesów:

Płatności z wykorzystaniem 3D Secure: ujednolicony system uwierzytelnienia

Integracja z naszym systemem 3DS 2.0 współdziała z każdym partnerem, który zachowuje zgodność ze specyfikacjami 3DS 2.0. Rozwiązanie to umożliwia firmom umieszczenie systemu uwierzytelniającego w jednym miejscu, gwarantując elastyczność i bezpieczeństwo.

Czytaj dalej, aby zapoznać się z informacjami dotyczącymi aspektów technicznych i implementacyjnych 3DS 2.0.

Dane techniczne

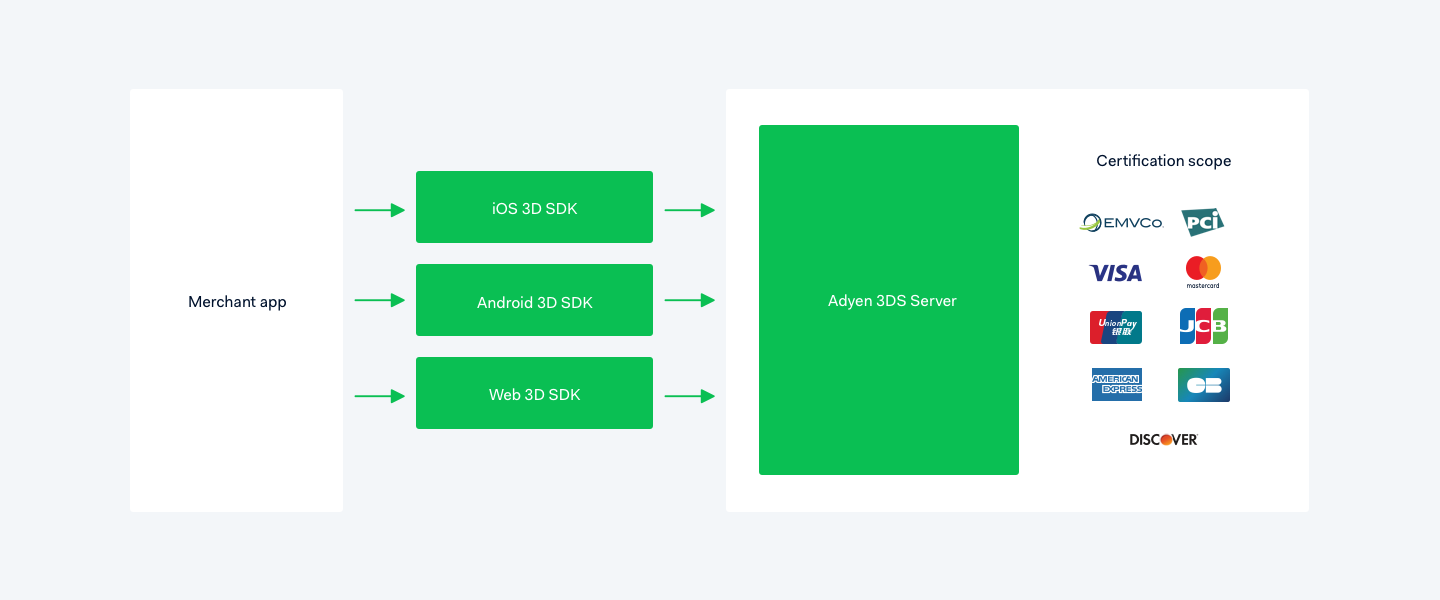

Wdrażając 3DS 2.0, należy uwzględnić dwa zasadnicze komponenty integracji: biblioteki frontendowe oraz serwer 3D Secure.

Zadaniem bibliotek jest bezpieczne gromadzenie i przekazywanie informacji o urządzeniu oraz danych dotyczących uwierzytelnienia. W efekcie, dzięki EMVCo i siecią kart płatniczych, powstaje szczelny proces certyfikacji obsługiwany przez Adyen oparty na tych właśnie bibliotekach. Biblioteki nie były częścią 3DS 1.0, więc firmy dokonujące migracji z 1.0 do 2.0 będą musiały je wprowadzić do swoich ustawień płatności frontendowych.

Biblioteki 3DS współpracują z naszym serwerem 3D Secure, aby przesłać wymieniane dane oraz uwierzytelnić zgłaszane wnioski. Więcej informacji na ten temat można znaleźć w naszejdokumentacji.

Zapoznaj się z naszymi bibliotekami naGitHub.

Przygotuj się na silniejsze uwierzytelnienie klientów dzięki 3DS 2.0

Najsilniejszym bodźcem zachęcającym firmy i banki do wdrożenia 3DS 2.0 jest zbliżające się wejście w życie wymogów w zakresie wzmocnionego uwierzytelnienia klientów -Strong Customer Authentication (SCA)w ramach PSD2. Prawo to wejdzie w pełni w życie na terenie Europy 31 grudnia 2020r. W pozostałych regionach świata, zarówno Brazylia jak i Australia mają zielone światło umożliwiające im wdrożenie3D Secure 2.0od połowy 2019r.

Zaczynamy się żegnać z 3D Secure 1.0, więc bądźcie pierwszymi, którzy wprowadzą udoskonaloną wersje 2.0, aby podnieść poziom zaakceptowanych transakcji, procent pozytywnych uwierzytelnień oraz podnieść poziom doświadczenia klienta.

Chcesz dowiedzieć się więcej o 3D Secure 2.0?

Skontaktuj się