Guides et rapports

Comprendre et prévenir les chargebacks (impayés)

Apprenez-en plus sur les chargebacks, leur fonctionnement et comment les éviter.

Les chargebacks (impayés) ont été introduits pour offrir aux consommateurs un moyen facile de contester les transactions suspectes et pour les protéger de la fraude. Mais pour les entreprises, les chargebacks peuvent mettre en péril les revenus, d'autant plus que la fraude est de plus en plus courante.

Bien que les chargebacks fassent partie du quotidien et soulignent que votre stratégie de gestion des risques n'est pas trop stricte, il existe des moyens de les réduire.

Cet article explique ce que sont les chargebacks, comment fonctionne le processus et comment vous pouvez les prévenir et y répondre.

Qu'est ce qu'un chargeback ?

On parle de chargeback (ou impayé) lorsqu'un paiement est annulé après qu'un client a contesté un débit sur son relevé de compte.

Par exemple :

Le client a peut-être reçu un produit endommagé. Ou bien le commerçant a commis une rreur de traitement et a accidentellement facturé le client deux fois. Dans ces cas, le client peut déposer un chargeback auprès de sa banque pour les transactions effectuées par carte de crédit ou de débit.

Une fois la demande approuvée, le client reçoit le remboursement intégral du montant de la transaction. Mais si le commerçant n'est pas d'accord avec la demande de chargeback, il a la possibilité de la défendre.

Découvrez comment la marque de bottes Hunter a réduit ses chargebacks de 90%

Lire le cas clientChargebacks vs remboursements

Bien que les chargebacks et les remboursements impliquent tous deux un retour de fonds, ils sont très différents.

La plupart du temps, les clients peuvent demander un remboursement directement au commerçant dans le cadre de la politique de remboursement. Mais il arrive parfois que le commerçant rejette la demande.

Le commerçant peut prétendre que le produit n'était pas endommagé à l'arrivée ou croire que le colis a été livré à temps. En cas de divergence d'opinion, le client peut demander un chargeback.

Dans le cadre d'un chargeback, le client contact la banque(et non l'entreprise) pour annuler le paiement. La procédure de chargeback est plus longue et comporte quelques étapes de plus qu'un remboursement. Et les frais associés à un chargeback sont nettement plus élevés que ceux d'un remboursement.

Comment fonctionnent les chargebacks ?

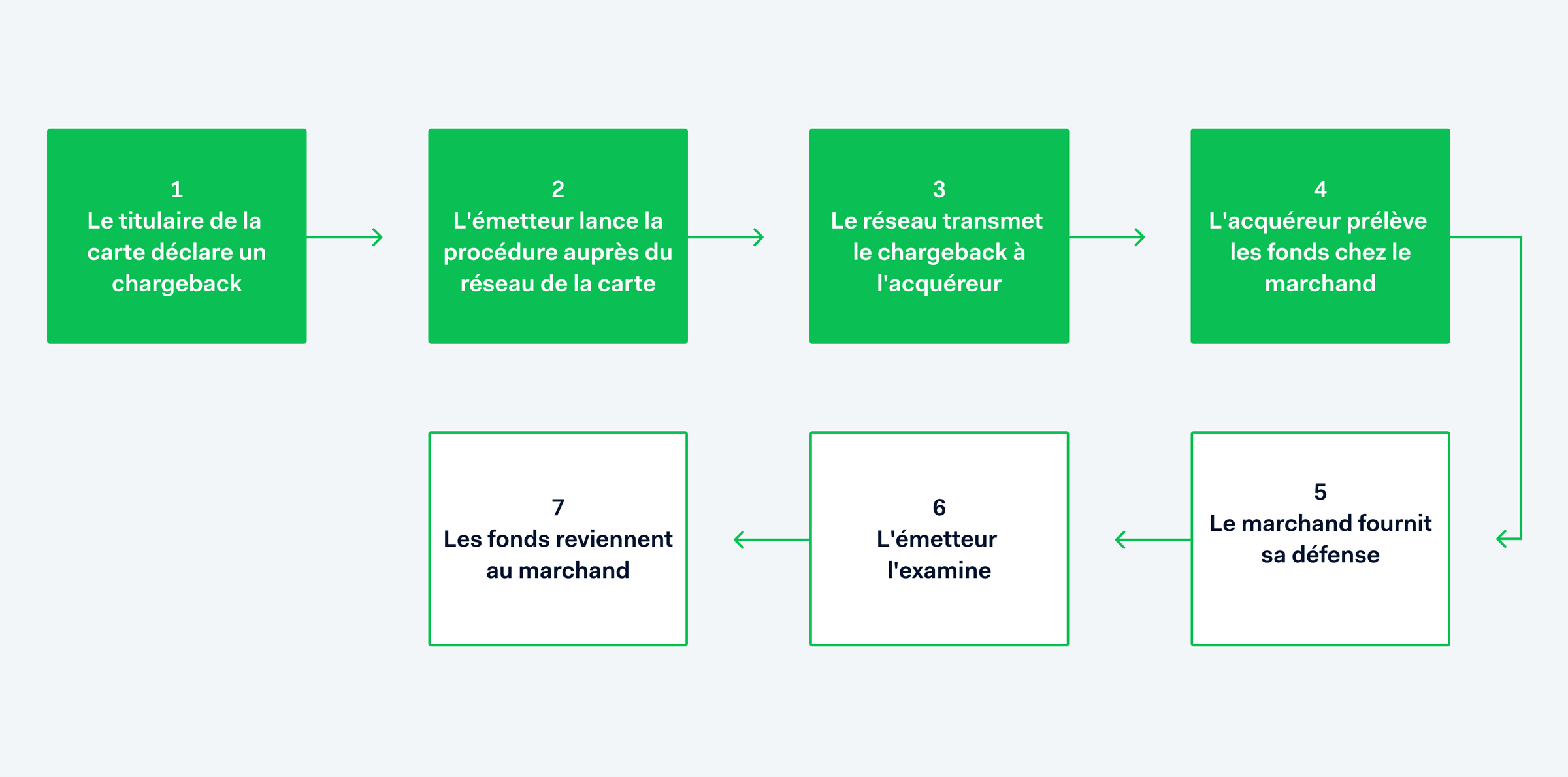

Le processus de chargeback diffère selon le prestataire de services de paiement. Au niveau de base, un client demande un chargeback et la banque valide,. Les fonds sont prélevés sur le compte du commerçant, puis restitués au client,. Après cela, le commerçant peut contester le chargeback.

Voici à quoi cela ressemble :

- Le titulaire de la carte dépose une demande de chargeback auprès de sa banque. Il dispose généralement d'un délai de 120 jours après l'achat pour contester l'opération, mais certains réseaux de cartes autorisent jusqu'à 365 jours.

- L'émetteur examine le cas, attribue un motif et lance le chargeback.

- Le réseau de carte reçoit le rejet de débit et le transmet à l'acquéreur.

- L'acquéreur reçoit le rejet de débit et débite les fonds du compte du commerçant. L'acquéreur facture également au commerçant des frais allant de 5 à 100 €.

- Le commerçant examine le chargeback et fournit un document de défense s'il choisit de la contester. Il doit contester le chargeback dans un délai de 14 à 40 jours. L'acquéreur transmet la décision du commerçant à l'émetteur par le biais du réseau de carte.

- L'émetteur examine le document de défense et décide d'accepter ou de refuser.

- Si l'émetteur accepte la défense, l'acquéreur restitue les fonds au commerçant.

Si l'émetteur refuse la défense du commerçant, il peut la contester. C'est ce qu'on appelle un deuxième rejet de débit, qui est généralement refusé.

Si l'émetteur refuse le deuxième chargeback, vous pouvez passer par un troisième tour, appelé arbitrage. L'arbitrage est souvent déconseillé car les frais sont particulièrement élevés (jusqu'à 500 euros en plus du montant contesté).

En savoir plus sur le processus de règlement des litiges.

Parcourir la documentationLes raisons des chargebacks

Fraude

Le titulaire de la carte affirme qu'il n'a pas effectué ou autorisé la transaction.

Litiges de consommation

Le produit n'était pas conforme à la description ou n'est pas arrivé à la date de livraison prévue. Ou le titulaire de la carte a été informé que le paiement n'avait pas été traité.

Erreurs de traitement

Certaines des informations relatives au paiement étaient incorrectes. Il peut s'agir d'informations telles que le montant, la devise ou le numéro de compte.

Autorisation

Le paiement n'a pas pu être autorisé, ou l'autorisation a été refusée.

Tous les motifs de chargeback par émetteur de carte

Parcourir la liste complèteComment prévenir les chargebacks

Les chargebacks peuvent coûter aux entreprises le montant de l'achat ainsi que des frais supplémentaires. Les banques et les réseaux de cartes peuvent également vous pénaliser si votre taux de chargeback (le pourcentage de chargebacks de vos transactions) devient trop élevé.

Prévenir les chargebacks est plus important que les contester. Même si vous gagnez la défense contre le chargeback, elle sera toujours comptabilisée dans votre ratio de chargeback.

Bien que vous ne puissiez pas éviter complètement les chargebacks, il existe des moyens d'en déduire le montant. Voici ce sur quoi vous devez vous concentrer :

Facilitez les retours

- Remboursement dans les plus brefs délais lorsque le client en fait la demande

- Avoir une politique de retour claire

- Indiquez votre adresse e-mail et votre numéro de téléphone sur votre site web et dans vos e-mails afin que le client puisse vous contacter facilement.

Livrer les biens au client en temps voulu

- Fixez une date de livraison réaliste. En cas de retard, informez le client dès que possible.

- Remboursez les clients de manière proactive si vous ne pouvez pas fournir les biens / services à la date de livraison prévue.

- Suivez vos marchandises pour contrôler leur date de livraison. Demandez au client de signer pour le colis à la livraison pour plus de sécurité.

Éviter tout malentendu

- Assurez-vous que le descripteur de paiement de votre compte bancaire est clair et précis

- Répondez rapidement aux questions des clients

- Alertez vos clients si un produit est en rupture de stock dans les plus brefs délais

- Fournissez des descriptions détaillées des produits sur votre site web

Prévenir la fraude

- Utilisez des outils d'authentification comme l'AVS (Address Verification Service), les codes de sécurité de carte (CVV) et le 3D Secure 2.

- Assurez-vous que votre système de gestion des risques peut identifier les clients qui déposent régulièrement un chargeback et qui pourraient commettre une fraude

En savoir plus sur la fraude aux paiements

Lire l'articleComment contester les chargebacks ?

Une fois le chargeback lancé, vous recevez une notification de chargeback (NoC). À partir de ce moment, vous pouvez choisir de défendre le chargeback dans un délai de 14 à 40 jours (voir le délai exact pour chaque réseau de cartes).

Commencez par examiner le cas et le motif pour comprendre pourquoi vous avez reçu le chargeback et si cela vaut la peine de le contester.

Quand contester un chargeback ?

| Contester | Ne pas contester |

|---|---|

| Vous pensez que la transaction est légitime | Vous pensez que la transaction est frauduleuse |

| Le montant de la transaction est significatif | Le montant de la transaction est bas |

Montez un dossier avec autant de preuves que possible. Essayez de rassembler toutes vos interactions avec le client pour aider à réfuter la demander de chargeback.

Par exemple, si le tituliare de la carte affime qu'il n'a pas participé à une transaction, vous pouvez lui fournir :

- la preuve de leurs achats antérieurs incontestés

- La preuve de la livraison à l'adresse du titulaire de la carte

- Ou tout contact qu'ils ont eu avec votre équipe de service client

Les preuves que vous pouvez utiliser pour contester un chargeback

Voir les exemplesCertains fournisseurs de services de paiement, comme Adyen, défendent automatiquement les chargebacks si le cas est simple. Par exemple, si vous avez déjà remboursé une transaction avant que le titulaire de la carte ne dépose une demande de remboursement, la fonction de défense automatique d'Adyen la défendra sans que vous ayez à intervenir.

Une fois que vous avez soumis la contestation, l'émetteur de la carte l'accepte ou la refuse.