Veiledninger og rapporter

Express checkout: tre måter å betale på med bare ett klikk

Vi beskriver forskjellene mellom ekspressbetaling og ettklikksbetalinger og hvordan de kan hjelpe deres bedrift.

Hvis man vil forbedre konverteringsfrekvensen i butikken eller e-handelen sin, må man prioritere raske og smertefrie betalingsflyter. Nettopp derfor investerer store deler av detaljhandelen i effektivisering og forbedring av opplevelsen i kassene sine.

Den mest populære måten å gjøre dette på, kan kalles ekspressbetaling, ekspressbetalingsmetoder, one-click checkout, Click to Pay, øyeblikkelige betalinger, ettklikksbetalinger, Checkout as a Service og en rekke andre bransjebegrep. Sant å si kan man enkelt kategorisere alt dette som «express flows» eller «ekspressflyter».

Målet med ekspressflyter er tydelig: La kundene avslutte kjøpene sine og betale med så få klikk som mulig.

Dette har endret kjøpsprosessen på nett fra grunnen av. Tidligere måtte kundene fylle ut flere typer skjemaer manuelt, men nå kan de i stedet løse alt med kun et par klikk. Ekspressflyten i kassen muliggjør dette ved å lagre både betalingsinformasjonen og leverings- og faktureringsinformasjonen.

Hvilke ulike ekspressflyter har vi?

Det er flere viktige forskjeller mellom de ulike ekspressflytene, selv om det også er mange likheter. Den aller viktigste forskjellen handler om hvor kundenes data lagres:

- Når en kunde lagrer betalingsinformasjonen sin til fremtidige kjøp eller oppretter en konto, lagrer bedriften informasjonen

- Når Click to Pay eller ekspressbetalingsmetoder brukes, lagres dataene i betalingsmetoden.

- Med ettklikk, ekspressbetaling og Checkout as a Service er det leverandøren av betalingsløsningen som lagrer informasjonen.

La oss utforske disse ekspressflytene nærmere og sammenligne fordeler og ulemper med de forskjellige alternativene.

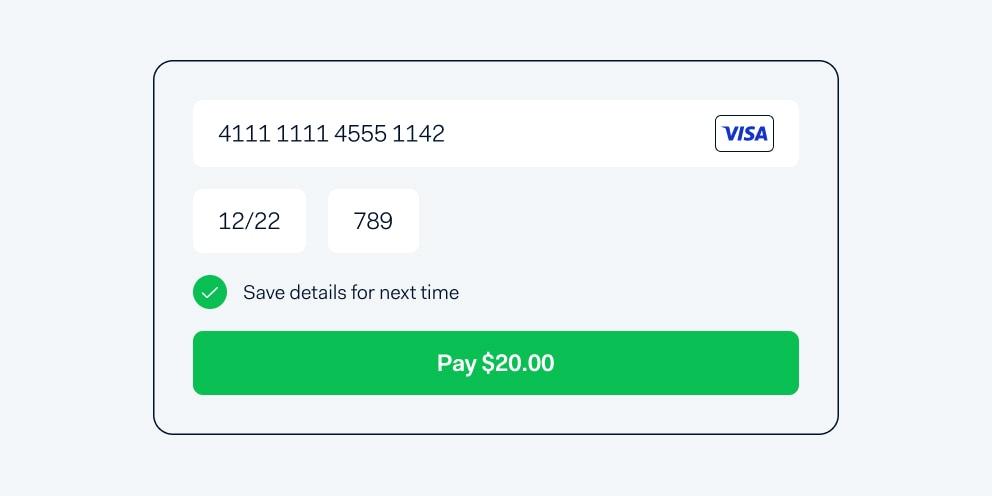

1) Lagre kundeinformasjon i bedriften

Denne formen for ekspressflyt har eksistert lengst. Ved betaling kan kundene lagre informasjonen sin eller opprette en konto på plattformen, og enkelt bruke samme informasjon ved fremtidige kjøp. Neste gang de handler hos samme merke, er informasjonen allerede fylt ut når de logger inn.

Ettersom kunden bare lagrer opplysningene sine i én enkelt bedrift, kan denne formen for ekspressflyt være et uttrykk for lojalitet overfor varemerket.

Denne ekspressflyten kan lagre to typer data:

- Navn og adresse. Lagres vanligvis på bedriftens plattform og må følge lover om personvern og databehandling.

- Betalingsinformasjon. Når denne informasjonen lagres, erstattes de sensitive dataene med ikke-sensitive data ved hjelp av tokenisering. En aktør må være PCI DSS-sertifisert for å lagre denne typen informasjon. Aktøren kan være bedriften, men det vanligste er at denne typen sensitiv informasjon lagres gjennom bedriftens Payment Service Provider (PSP).

Denne ekspressflyten er relativt enkel å implementere når bedriften eller PSP-en lagrer informasjonen. Funksjonen er mest relevant for tilbakevendende kunder. Hvis de fleste kundene deres er førstegangskjøpere, er nok en annen form for ekspressflyt mer fordelaktig.

| Fordeler | Ulemper |

|---|---|

| Enkel implementering | Ikke tilgjengelig for førstegangskjøpere (bare tilbakevendende kunder). |

| Oppretting av konto, tokenisering og betaling er kjent for kunden, og det skaper en smidigere kjøpsprosess. | Kunder kan bare bruke opplysningene om igjen i én enkelt bedrift, noe som kanskje ikke gir dem grunn nok til å opprette en konto. |

| Kan enkelt knyttes til lojalitetsprogram eller kundeklubber gjennom kundens konto eller e-post. |

Lær alt du trenger å vite om PCI DSS i artikkelen vår

Finne ut mer2) Lagre kundeinformasjon i betalingsmetoden

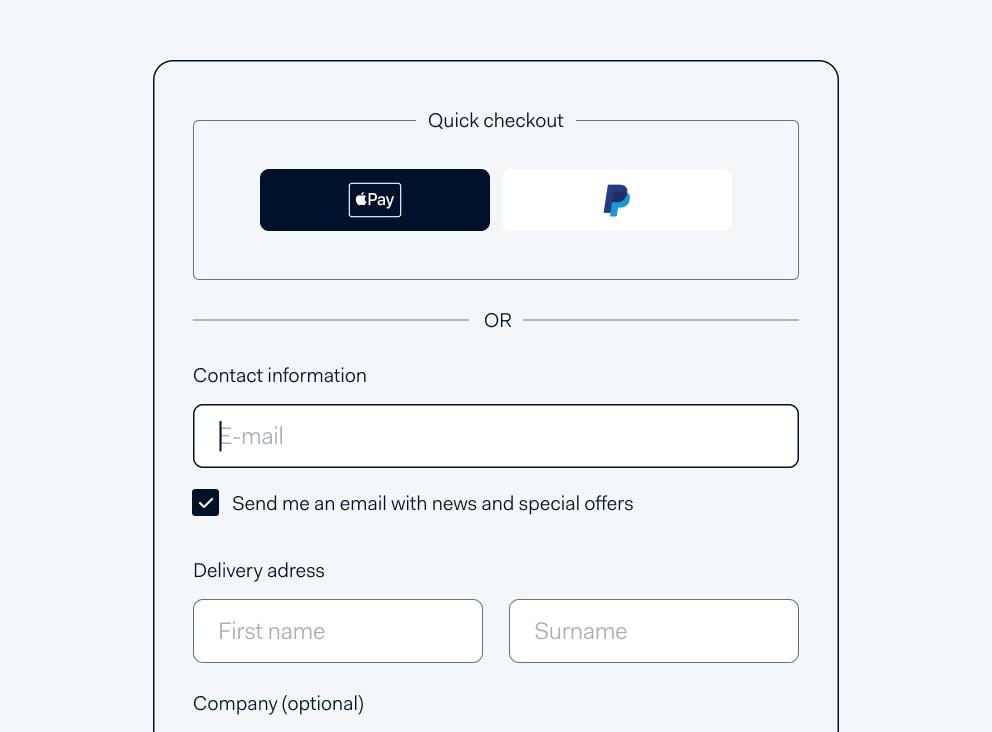

Ekspressbetalingsmetoder er en nyere, raskt voksende versjon av ekspressflyten. Kundens informasjon lagres i dette tilfellet av en spesifikk betalingsmetode.

Kunden ser en knapp med logo for en betalingsmetode, vanligvis på plattformens betalingsside. Kunden klikker på logoen for å betale og logger inn på kontoen sin i selve betalingsmetoden. Det kan også være at kunden må verifisere betalingen ved hjelp av ansiktsgjenkjenning, passord eller en annen form for godkjenning (hver betalingsmetode kan ha sin form for godkjenning).

Mangebetalingsmetoderinneholder en ekspressflyt, somApple Pay,Google Pay™,Amazon PayogPayPal. Flere andre lanseres også snart, som Click to Pay og en ekspressflyt fraiDEAL.

For å implementere dette må man legge til en klikkbar knapp for betalingsmetoden i kassen. Vi anbefaler at bedrifter bare bruker en eller to ekspressbetalingsmetoder i kassen, så kundene ikke blir overveldet av for mangebetalingsmetoder.

Siden man som oftest har et begrenset antallbetalingsmetoder, blir også konkurransen hard. Hver betalingsmetode prøver å tilby en så attraktiv løsning som mulig, både for kunden og bedriften. De prøver å forbedre konverteringsfrekvensen, forenkle implementering og generelt gjøre kundereisen mer bekvem gjennom nyebetalingsmetodersom for eksempelBuy Now, Pay Later.

| Fordeler | Ulemper |

|---|---|

| Tilgjengelig for både førstegangsbrukere og tilbakevendende kunder. | Tilgjengelig for både førstegangsbrukere og tilbakevendende kunder. |

| Sluttkunden kan bruke denne formen for ekspressflyt på flere nettsteder, i flere bedrifter. | Som oftest begrenset til to ekspressbetalingsmetoder i kassen. |

| Skaper tidlig tillit til betalingen, siden kunden er kjent med sin foretrukne betalingsmetode. | En ekspressbetalingsknapp kan føre til lavere gjennomsnittlig transaksjonsverdi, avhengig av plattformens design og sektor. |

| Hvis ekspressbetalingsmetoden implementeres gjennom deres PSP, har dere tilgang til samme rapportering og godkjenning som vanlig. | Hver enkelt ekspressbetalingsmetode kan lagre adresser i forskjellige formater, som plattformen deres deretter må analysere på korrekt måte. |

Finn ut hva SCA er (Strong Customer Authentication) og hvordan det er relatert til virksomheten din

Les artikkelen3) Lagre kundens data hos en betalingsleverandør

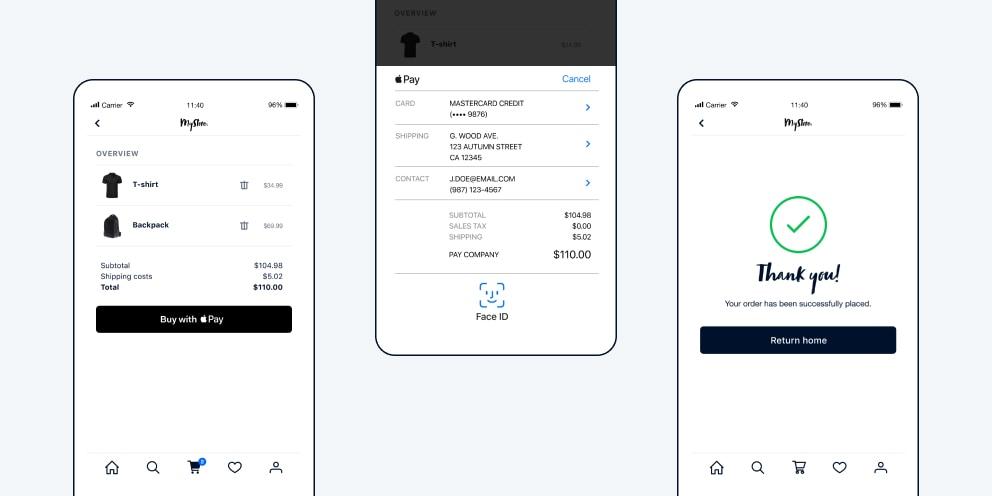

Enkelte bedrifter prioriterer kun smidighet når de investerer i en betalingsløsning. Ettklikksbetalinger, som hosBolt, gjør det mulig for kunder å betale med ett klikk. Ekspressbetalinger lar kunder betale med ett eller flere klikk.

I likhet med ekspressbetalingsmetodene beskrevet ovenfor, kan kunder betale på et øyeblikk ved å klikke på ekspressbetalingsknappen. Kunden må ha en konto og logge inn hos betalingsleverandøren, selv om visse løsninger lar førstegangsbrukere registrere seg i betalingsflyten.

Hvis kunder har en positiv erfaring med en bestemt leverandør av ekspressbetaling, kan det være fordelaktig å inkludere leverandørens logo i kassen. Noen ekspressbetalinger går et skritt videre og tilbyr kunder å kjøpe produkter direkte via sin egen plattform.

Implementeringen er enkel: Dere må inkludere et ekspressbetalingsalternativ på produktsiden, eventuelt erstatte eksisterende kasse med leverandørens kasse. Hvis en bedrift allerede har en PSP, kan samme PSP behandle ekspressflytbetalinger, men hvis bedriften ikke har sin egen PSP, kan betalingene håndteres av den eksterne betalingsleverandørens egen PSP.

Tredjepartsleverandørens betalingsfunksjoner i deres kasse kan innebære flere begrensninger enn en vanlig PSP-leverandør. Vi anbefaler å sjekke om leverandøren oppfyller deres krav angåenderapportering,godkjenning, kontooppdateringer og tokeniseringstjenester. Dokumentering og bokføring kan bli en utfordring hvis man har spesifikke krav innenrisiko og svindel.

| Fordeler | Ulemper |

|---|---|

| Tilgjengelig for både nye og tilbakevendende kunder. | Implementeres på den eksisterende e-handelsplattformen, noe som kan føre til utfordringer med teknologi og vedlikehold. |

| Hvis bruken er høy blant brukerne, kan metoden øke konverteringen. | Sannsynligvis den dyreste løsningen av de tre alternativene. Ekspressbetalinger tar som regel en avgift. |

| Kunder kan bruke denne ekspressflytløsningen på flere plattformer og bedrifter. | Avanserte og innovative betalingsfunksjoner samt risikoverktøy kan være begrenset. |

| Hvis leverandørens PSP håndterer betalinger, må også rapporteringen og serverdelintegrasjonen deres støtte PSP-integrasjonen. |

Oppdag flere måter å optimalisere en kasse på

Til blogginnleggetTrenger deres bedrift ekspressflyten?

Hvis betalingssmidighet er viktig for kundene deres, kan det være verdt å implementere en av ekspressflytene vi beskrev ovenfor. Vi anbefaler å vurdere:

- Førstegangsbrukere kontra tilbakevendende kunder Det første alternativet (lagre betalingsinformasjonen i bedriften) er bare relevant for tilbakevendende kunder. Alternativ to og tre (lagre informasjon i henholdsvis betalingsmetode og hos tredjeparts betalingsleverandør) er best for førstegangsbrukere.

- Den sektoren dere driver forretning i. En ekspressflyt kan være ekstra verdifull for bedrifter som tilbyr levering av fysiske eller digitale produkter (f.eks. taxitjenester og digitale kjøp i spill).

- Gjennomsnittlig transaksjonsverdi (Average Transaction Value, ATV). Hvis deres gjennomsnittlige transaksjonsverdi er på 5000 kroner eller mer, er det nok viktigere for kunden å bruke tid på kjøpet enn å fullføre det raskt. I dette tilfellet er en ekspressflytløsning ikke spesielt verdifull.

Klar for å komme i gang med ekspressflyten?

En sømløs betalingsopplevelse kan være fordelen dere trenger overfor konkurrenter, særlig i takt med at kunder begynner å forvente samme opplevelse på alle markeder. Trenden er tydelig når man ser på antallet ekspressflyttjenester (betalingsmetoder eller eksterne leverandører) som lanseres på markedet i disse tider.

Hvis dere velger å implementere en ekspressflyt, bør dere se over noen praktiske utfordringer først, som:

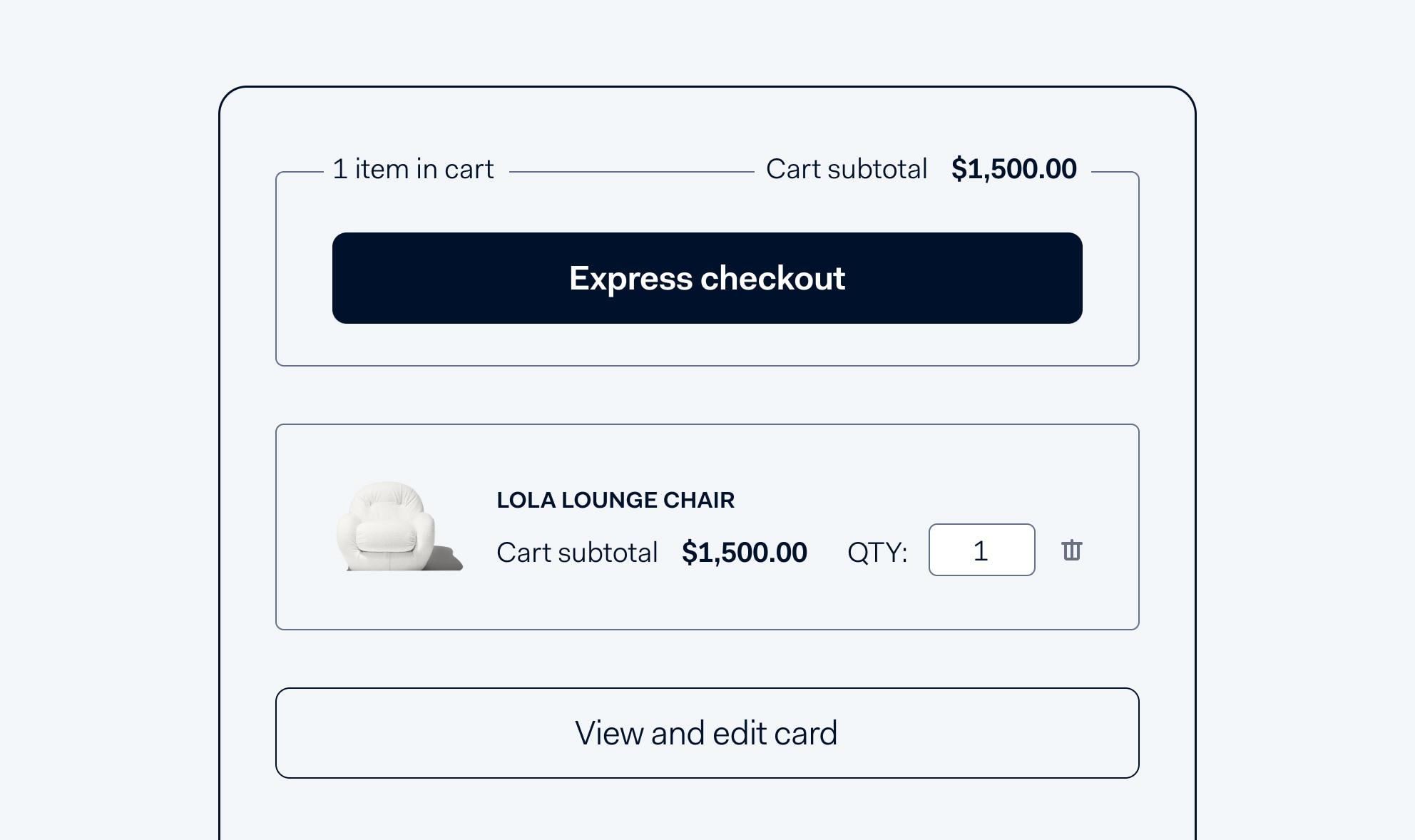

Hvor betalingsknappen skal plasseres

Når dere vurderer å legge til en ekspressbetalingsmetode eller betalingsknapp, er det noen konsekvenser dere må ta høyde for. Hvis dere legger til en ekspressflytknapp på produktsiden, kan antallet kjøp øke, men samtidig kan den gjennomsnittlige transaksjonsverdien bli redusert. Det kan dessuten skade opplevelsen kunden har av plattformen og varemerket som helhet, hvis det er mange knapper på produktsiden.

Hver bedrift vurderer ulike strategier og nøkkeltall forskjellig. Derfor er det svært viktig å nøye analysere konsekvensene av ekspressflyten og justere kjøpsopplevelsen etter dette.

Tekniske utfordringer

Kassens utseende og ytelse er ikke det eneste man bør ha oversikt over. Det finnes også potensielle fallgruver bak kulissene, som for eksempel:

- Utfylling av felt i adresseskjemaet. Siden kunden ikke lenger fyller ut opplysningene sine, må denne informasjonen komme fra en annen kilde. Det kan være at deres tekniske team må finne ut av dette.

- Hentestasjoner. Levering av produkter til en annen adresse enn kundens egen, kan være kronglete. Hvis dere vil tilby denne typen tjenester, kan dere trenge å utvide betalingstrinnet med ett trinn, der kunden kan redigere leveringsalternativene.

- Sterk kundeautentisering (SCA). Gjennom EU-direktivet PSD2 kan et trinn som 3D Secure innebære at ettklikksbetaling ikke er mulig.

- Serverdelintegrasjon I tillegg til integrasjon med frontdelen kan man trenge en ny integrasjon til serverdelen.

- Risikoutfordringer Hvis man har problemer med svindel, bør man evaluere behovet for risiko- og svindelhåndtering.

Med Adyen kan dere tilby de ekspressflytene som passer dere best. Vil dere tilby kundene deres enklere og mer effektiv betaling, samtidig som dere får høy godkjenningsfrekvens og lavere transaksjonskostnader gjennom kortinnløsing og risikohåndteringsverktøyene våre? Reserver en ikke-bindende samtale medsalgsteametvårt her.

Begynn å godta betalinger med Adyen

Ta et første møte med oss for å se hvordan vi kan hjelpe deg å effektivisere flytene dine

Kontakt oss