Guide e report

Check-out express: 3 soluzioni per pagare con un solo click

Scopri quali sono le differenze tra i pagamenti one-click, gli express checkout, i metodi di pagamento express e quali vantaggi possono offrire alla tua attività.

Una procedura di checkout veloce e priva di inconvenienti può far lievitare notevolmente i tuoi tassi di conversione. Ecco perché le aziende cercano di trovare sempre delle soluzioni per migliorare questo tipo di esperienza.

La nuova tendenza emergente si chiama in vari modi: express checkout, metodi di pagamento espresso, one-click checkout, Click to Pay, pagamenti immediati, pagamenti one-click, Checkout as a Service e probabilmente altri ancora che non conosciamo. La categoria in cui rientrano questi metodi di pagamento può essere definita "flussi espressi".

La finalità di questi flussi è semplice: consentire ai clienti di effettuare il checkout e il pagamento con il minor numero di click.

Queste soluzioni hanno rivoluzionato il processo di acquisto online. Se un tempo i clienti erano costretti a compilare manualmente i numerosi campi di un modulo, oggi sono sufficienti pochi passaggi per effettuare un pagamento. I flussi espressi facilitano l'operazione archiviando i dati di pagamento e, a volte, le informazioni di spedizione e di fatturazione.

Esistono differenze tra i flussi espressi?

Benché siano simili, le differenze tra i flussi espressi sono numerose e incisive. Quella principale riguardail luogo in cui vengono archiviati i dati del cliente:

- Quando un cliente salva i dettagli di pagamento in attesa di poterli utilizzare in futuro o crea un account, il merchant li salva nel proprio archivio.

- Per i metodi di pagamento Click to Pay o express, i dati vengono archiviati dal metodo di pagamento.

- Per i checkout one-click, express o Checkout as a Service, l'operazione di archiviazione viene effettuata da un operatore di checkout di terze parti.

Vediamo nel dettaglio le caratteristiche di questi flussi espressi e mettiamo a confronto i pro e i contro delle funzionalità disponibili nonché le tempistiche per l'implementazione.

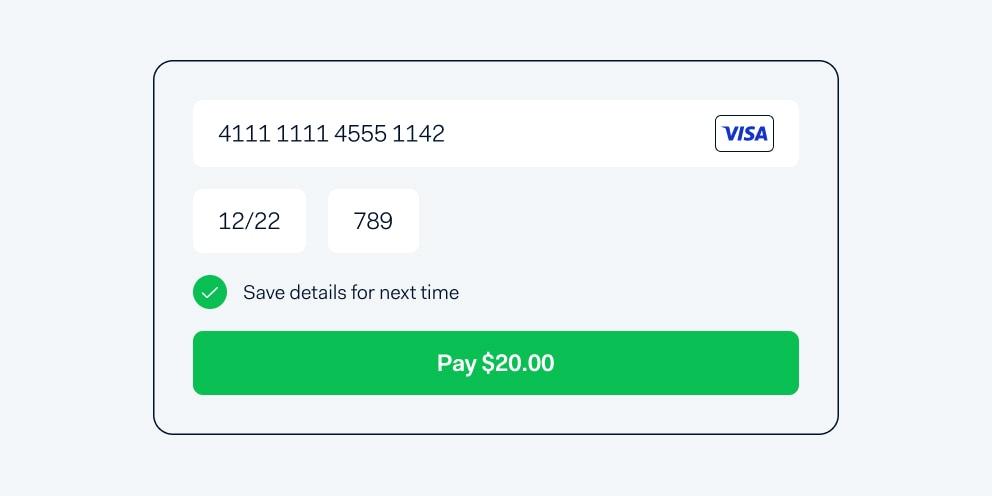

1) Archiviazione dei dati del cliente presso il merchant

Questo tipo di flusso espresso è il più diffuso. I clienti hanno la possibilità di utilizzare le informazioni relative al pagamento e alla consegna per gli acquisti futuri al momento del checkout, salvando i propri dati per il futuro o creando un account. Al successivo acquisto presso lo stesso merchant, le informazioni del cliente vengono precompilate dopo aver effettuato il login.

Poiché il cliente archivia i propri dati solo presso un merchant, questo tipo di flusso espresso può indicare la fedeltà al brand.

Questo flusso espresso può archiviare due tipi di dati:

- Informazioni su nome e indirizzo. Sono solitamente archiviati nella piattaforma del merchant e devono essere conformi alla normativa sulla privacy.

- Dettagli di pagamento. Quando vengono archiviati, la tokenizzazione sostituisce i dati sensibili con dati non sensibili, che possono essere salvati da un soggetto conforme agli standard PCI DSS. Potrebbe trattarsi del merchant, ma solitamente vengono archiviati presso un Payment service provider (PSP).

Questo tipo di flusso espresso è anche relativamente facile da implementare, dato che le informazioni vengono archiviate da te o dal tuo PSP. È utile soprattutto per i clienti abituali, perché se hai a che fare principalmente con nuovi clienti, potresti preferire un altro tipo di flusso espresso.

| Pro | Contro |

|---|---|

| Implementazione semplice | Non disponibile per i nuovi clienti (solo per quelli abituali) |

| La creazione dell'account, la tokenizzazione e il checkout a cui il cliente è abituato, determinano un flusso rapidissimo | I clienti possono riutilizzare i dati archiviati solo con un merchant, motivo per cui potrebbero rinunciare alla creazione di un account |

| È possibile associarlo tranquillamente a programmi di fidelizzazione, collegati all'account o all'indirizzo e-mail del cliente |

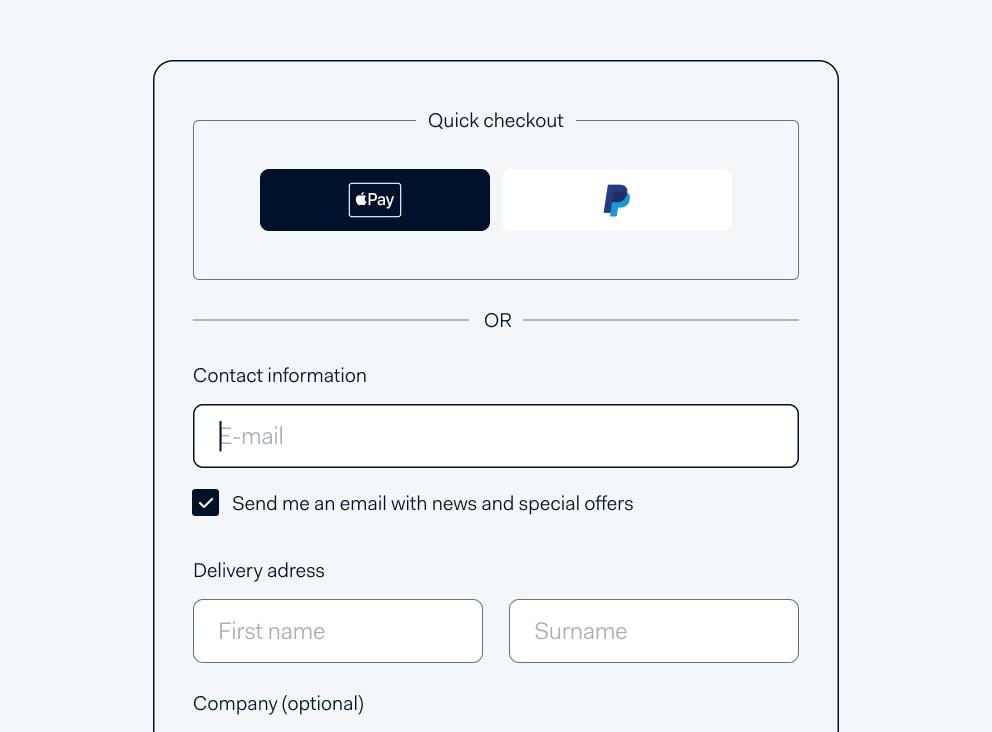

2) Archiviazione dei dati del cliente con un metodo di pagamento

I metodi di pagamento express rappresentano una novità in rapida espansione. Le informazioni personali del cliente e i dettagli di pagamento vengono archiviati e forniti dal metodo di pagamento.

Il cliente individua un pulsante con il logo di un metodo di pagamento, situato per lo più nella pagina di checkout. Per effettuare un pagamento, lo shopper fa click sul logo e (se non lo ha già fatto) accede al proprio account presso il metodo di pagamento. È possibile che sia necessario confermare il pagamento tramite il riconoscimento facciale, una password o un'altra opzione di autenticazione (ogni metodo di pagamento express prevede un flusso di autenticazione specifico).

Sono molti i metodi di pagamento che offrono un flusso espresso, tra cui Apple Pay, Google Pay™, Amazon Pay, e PayPal. Altri sono in fase di implementazione, come Click to Pay ed il flusso express offerto da iDEAL.

Per procedere all'implementazione, è necessario aggiungere nelle pagine prescelte un pulsante indicante il metodo di pagamento. Per evitare di confondere il cliente, ti consigliamo di aggiungere solo uno o due metodi di pagamento express al checkout.

Poiché la disponibilità è limitata, la concorrenza è spietata. Ognuno dei metodi di pagamento ambisce a rendere la propria offerta quanto più interessante possibile per i clienti e i merchant. Infatti, ognuno di essi si impegna ad aumentare i tassi di conversione, a semplificare l'implementazione, a migliorare la praticità per i clienti e a proporre soluzioni di pagamento a rate.

| Pro | Contro |

|---|---|

| Disponibile per i nuovi clienti e per quelli abituali | Le piattaforme di e-commerce più datate potrebbero avere delle difficoltà nell'adozione e nella creazione di un'esperienza ottimale |

| I clienti possono utilizzare questo flusso espresso su più siti e brand | Solitamente, non è possibile offrire più di due metodi di pagamento express al momento del checkout |

| Genera fiducia già durante il checkout, poiché il cliente ha familiarità con il proprio metodo di pagamento preferito | A seconda del tuo mercato verticale e del design delle pagine, la presenza di un pulsante per il pagamento express nella pagina di un prodotto potrebbe determinare un valore medio di transazione (ATV) più basso |

| Se viene implementato tramite il tuo PSP, hai a disposizione le stesse caratteristiche di reportistica e di autenticazione che hai con quest'ultimo | Ognuno dei metodi di pagamento express può indicare gli indirizzi in formati diversi, pertanto è necessario mappare correttamente questi dati |

Scopri cos'è la Strong Customer Authentication (SCA) e come si collega alla tua azienda

leggi l'articolo3) Archiviazione dei dati del cliente con un'offerta di checkout di terze parti

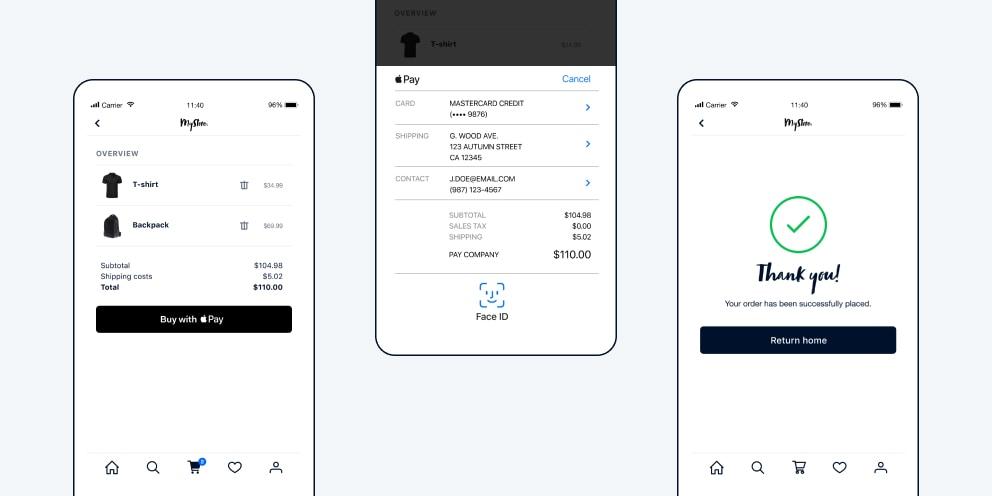

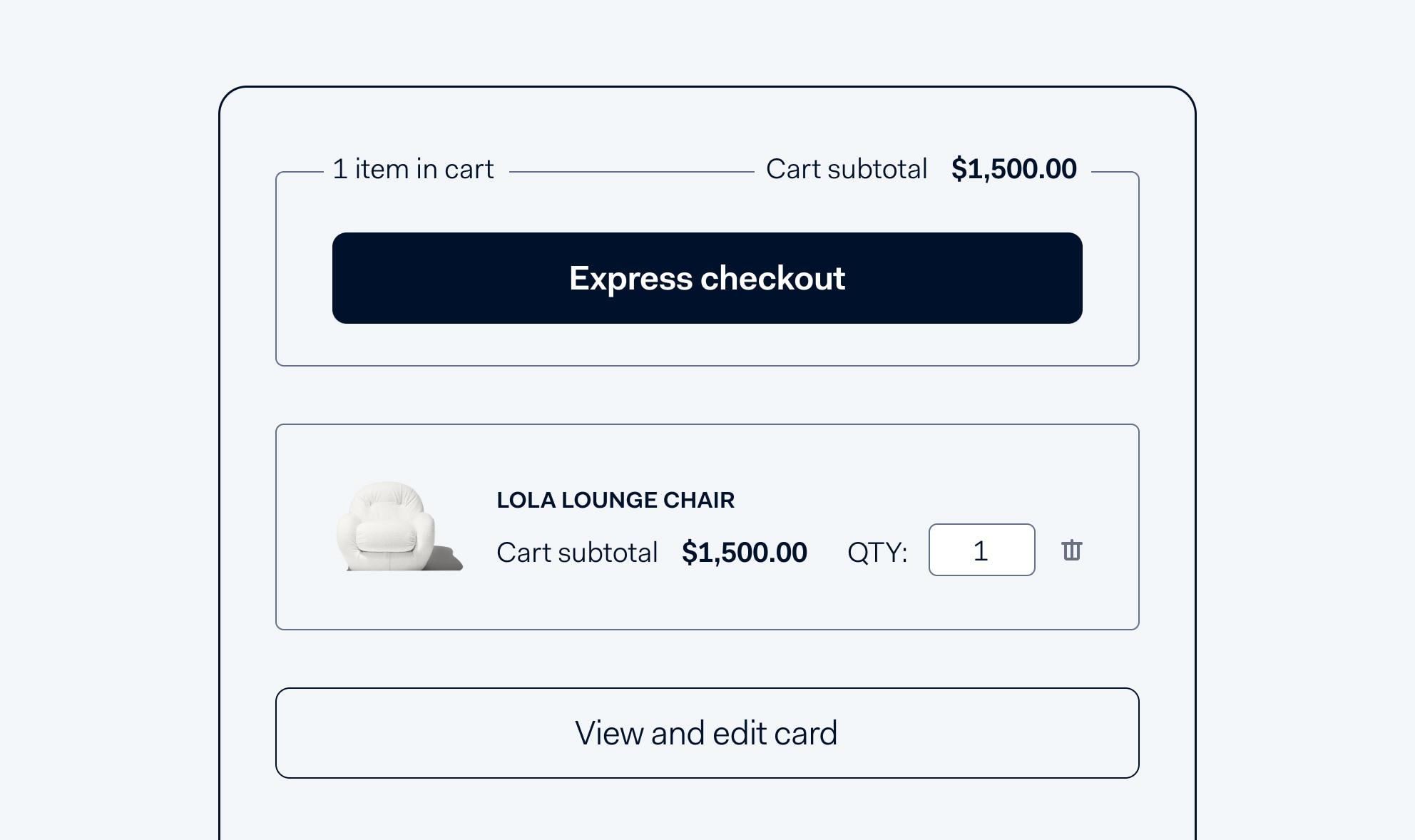

Alcune aziende si dedicano esclusivamente all'offerta di un checkout caratterizzato dalla velocità. I "One-click checkout", come Bolt, consentono al cliente di pagare praticamente con un solo clic. I "checkout espressi" permettono ai clienti di pagare con uno o più click.

Analogamente ai metodi di pagamento express di cui sopra, il cliente è in grado di pagare in modo quasi istantaneo facendo click sullo specifico pulsante. Per poter effettuare tale operazione, deve disporre di un account presso il checkout di terze parti ed effettuare il login, benché alcuni servizi offrano la possibilità ai nuovi clienti di registrarsi durante il processo di checkout.

Se i clienti hanno avuto un'esperienza positiva con uno specifico servizio di pagamento espresso, la presenza del suo logo nella tua soluzione di checkout potrebbe trasmettere fiducia. Alcuni checkout espressi si spingono anche oltre e danno la possibilità ai clienti di acquistare i tuoi prodotti direttamente dal loro sito.

Per quanto riguarda l'implementazione, è necessario inserire un pulsante per il checkout express nella pagina del prodotto o sostituire quello esistente con uno di terze parti. Se il merchant dispone già di un PSP, sarà quest'ultimo a gestire i pagamenti con il flusso espresso. Tuttavia, se il merchant non dispone di un proprio PSP, i pagamenti possono essere gestiti dal PSP associato al checkout di terze parti.

Le opzioni di pagamento offerte da un checkout di terze parti potrebbero essere meno efficaci rispetto all'integrazione con un normale PSP. È consigliabile verificare che il checkout di terze parti soddisfi le tue esigenze in termini di reportistica, autenticazione, funzionalità di account updater o servizi di token di rete. Se hai esigenze specifiche in materia di frodi e rischi, le procedure di riconciliazione e contabilizzazione potrebbero risultare difficoltose.

| Pro | Contro |

|---|---|

| Disponibile per i nuovi clienti e per quelli abituali | Viene implementato sulla piattaforma di e-commerce esistente, il che potrebbe causare problemi tecnici e di manutenzione |

| Un alto tasso di adozione da parte dei tuoi clienti di riferimento potrebbe incrementare la conversione | Probabilmente il più costoso fra i tre. Il checkout express comporta spesso un costo aggiuntivo |

| I clienti possono utilizzare questo flusso espresso su più siti e-commerce | Le funzioni di pagamento avanzate e innovative e i controlli sui rischi potrebbero essere limitati |

| Se il PSP utilizzato dal checkout di terze parti gestisce il pagamento, anche la riconciliazione e l'integrazione con il backend devono supportare l'integrazione con il PSP |

Scopri altri modi per ottimizzare il tuo checkout

Vai all'articoloUn flusso espresso è adatto alla tua attività?

Nel caso in cui la semplicità e la velocità del checkout rappresentino un fattore di criticità per i tuoi clienti, potrebbe essere opportuno adottare uno dei flussi express descritti in precedenza. Consigliamo anche di prendere in considerazione:

- I tuoi nuovi clienti e quelli abituali. L'opzione 1 (che prevede l'archiviazione dei dati di pagamento presso il merchant) si rivela utile solo per i clienti abituali. Le opzioni 2 e 3 (archiviazione dei dati con un metodo di pagamento o un checkout di terze parti) sono più utili per i nuovi clienti.

- Il settore della tua azienda. Un flusso espresso si rivela particolarmente utile per le aziende che commercializzano beni fisici e digitali (ad esempio, app di car pooling o acquisti in-game).

- Valore medio delle transazioni (ATV). Se il tuo ATV supera i 500nbspEUR, il cliente potrebbe decidere di ponderare bene il proprio ordine piuttosto che effettuare il checkout velocemente, quindi un flusso espresso potrebbe non essere particolarmente utile.

Vuoi provare un flusso espresso?

Un processo di pagamento efficiente potrebbe darti una marcia in più rispetto alla concorrenza e, a lungo andare, potrebbe diventare una prassi consolidata in tutti i settori. Questa tendenza è confermata anche dal crescente numero di soluzioni di flusso espresso che si stanno imponendo sul mercato, sia come metodo di pagamento che come offerta di terze parti.

Se decidi di adottare un flusso espresso, dovrai considerare qualche aspetto pratico, ad esempio:

Posizionamento dei pulsanti

La scelta della posizione in cui aggiungere un metodo di pagamento espresso o un pulsante di checkout può determinare delle conseguenze. Inserire un pulsante per il flusso espresso nella pagina di un prodotto potrebbe favorire gli acquisti, ma influire negativamente sull'ATV. In più, aggiungere diversi pulsanti alle pagine dei prodotti potrebbe compromettere la brand experience.

Ogni azienda attribuisce un valore diverso alle strategie e alle metriche, è quindi fondamentale controllare gli effetti del flusso espresso e adattarsi al meglio.

Questioni tecniche

A parte l'aspetto e il funzionamento del checkout, bisogna tenere conto di alcune problematiche non evidenti, come ad esempio:

- Mappatura del campo del modulo indirizzo. Dal momento che il cliente non dovrà più inserire i propri dati, dovrai ricercare queste informazioni altrove. In questo caso, il tuo team tecnico potrebbe essere tenuto a mappare alcuni campi.

- Punti di ritiro. Spedire un prodotto in un indirizzo diverso da quello salvato dal cliente può essere difficile. Per offrire questo servizio, dovrai prendere in considerazione una fase di checkout aggiuntiva, in cui il cliente possa modificare i dati relativi alla spedizione.

- Strong customer authentication (SCA). Secondo la direttiva Payment Services Directive (PSD2), la presenza di un ulteriore passaggio come il 3D Secure per l'autenticazione del cliente potrebbe impedire di effettuare il checkout con un solo click.

- Integrazione con il backend. Oltre all'integrazione per il frontend, potrebbe essere necessaria una nuova integrazione per il backend o per la riconciliazione.

- Problemi e rischi. Se il problema delle frodi ti preoccupa seriamente, valuta il tuo livello di rischio e le tue esigenze in termini di prevenzione.

Grazie ad Adyen, puoi proporre il metodo di pagamento espresso migliore per la tua attività. Se desideri offrire un processo di pagamento più semplice, approfittando di elevati tassi di autorizzazione e di commissioni di transazione più contenute tramite Adyen Acquiring e i prodotti avanzati di gestione del rischio, rivolgiti al nostro reparto vendite (Parla con noi.)