Guide e report

Commissioni di interscambio: cosa sono?

Hai dei dubbi su come vengono calcolate le commissioni sulla tua carta di credito? Scopri tutto quello che c'è da sapere su tassi di interscambio (detti anche interchange fees), modelli di fatturazione e simili.

Ovunque tu operi, è probabile che le transazioni con carte di credito e debito rappresentino gran parte dei tuoi pagamenti. Pertanto, è importante capire quali commissioni comportano. In questo articolo esamineremo le componenti che fanno parte della commissione di elaborazione di una carta di credito, per poi approfondire la componente più corposa: le commissioni di interscambio.

L'elaborazione dei pagamenti con carte di credito prevede tre commissioni:

- Commissione di elaborazione: addebitata dal fornitore di servizi di pagamento per l'elaborazione della transazione

- Commissione del circuito: addebitata dal sistema di emissione della carta per l'uso della propria rete

- Commissione di interscambio: addebitata dalla banca del cliente

Quando si tratta di interscambio, ci sono modi per ridurre i costi.

Queste commissioni variano a seconda di alcuni fattori come il tipo di transazione, il paese in cui ci si trova e il modello di business (per citarne alcuni). Certo, si rischia di confondersi, ma ogni variazione può avere un impatto significativo sui profitti. La buona notizia è che, almeno per quanto riguarda le commissioni di interscambio (interchange fee), esistono diversi modi per ridurre i costi, sempre che questi ti vengano addebitati in modo da tenere conto dei tassi di interscambio (tramite Interchange++, come vedremo più avanti).

Cosa sono le commissioni di interscambio (interchange fee)?

Le commissioni di interscambio sono importi concordati dai sistemi di carte (Visa/Mastercard/Amex ecc.), ma pagati alla banca emittente (o banca del cliente). In genere, nell'elaborazione dei pagamenti con carta di credito, costituiscono il costo maggiore e anche il maggiore grattacapo. Strutture e tariffe, infatti, variano da un mercato all'altro, così come i tipi di carte (di debito del consumatore, di debito commerciali, prepagate e via dicendo), e cambiano di continuo.

Fino a poco tempo fa, il calcolo di questi importi non avveniva in maniera particolarmente trasparente. Le grandi aziende con un volume di transazioni elevato potevano negoziare commissioni più lievi, mentre le piccole imprese erano costrette a pagare l'intero importo. I mercati dominati da grandi sistemi di carte internazionali erano i più vulnerabili, perché le aziende non potevano rifiutarsi di accettare ilmetodo di pagamentoutilizzato dalla maggior parte dei propri clienti.

Fortunatamente, più di recente sono stati compiuti notevoli sforzi per standardizzare l'interscambio con regole più severe, l'introduzione di massimali, e un generale aumento della trasparenza.

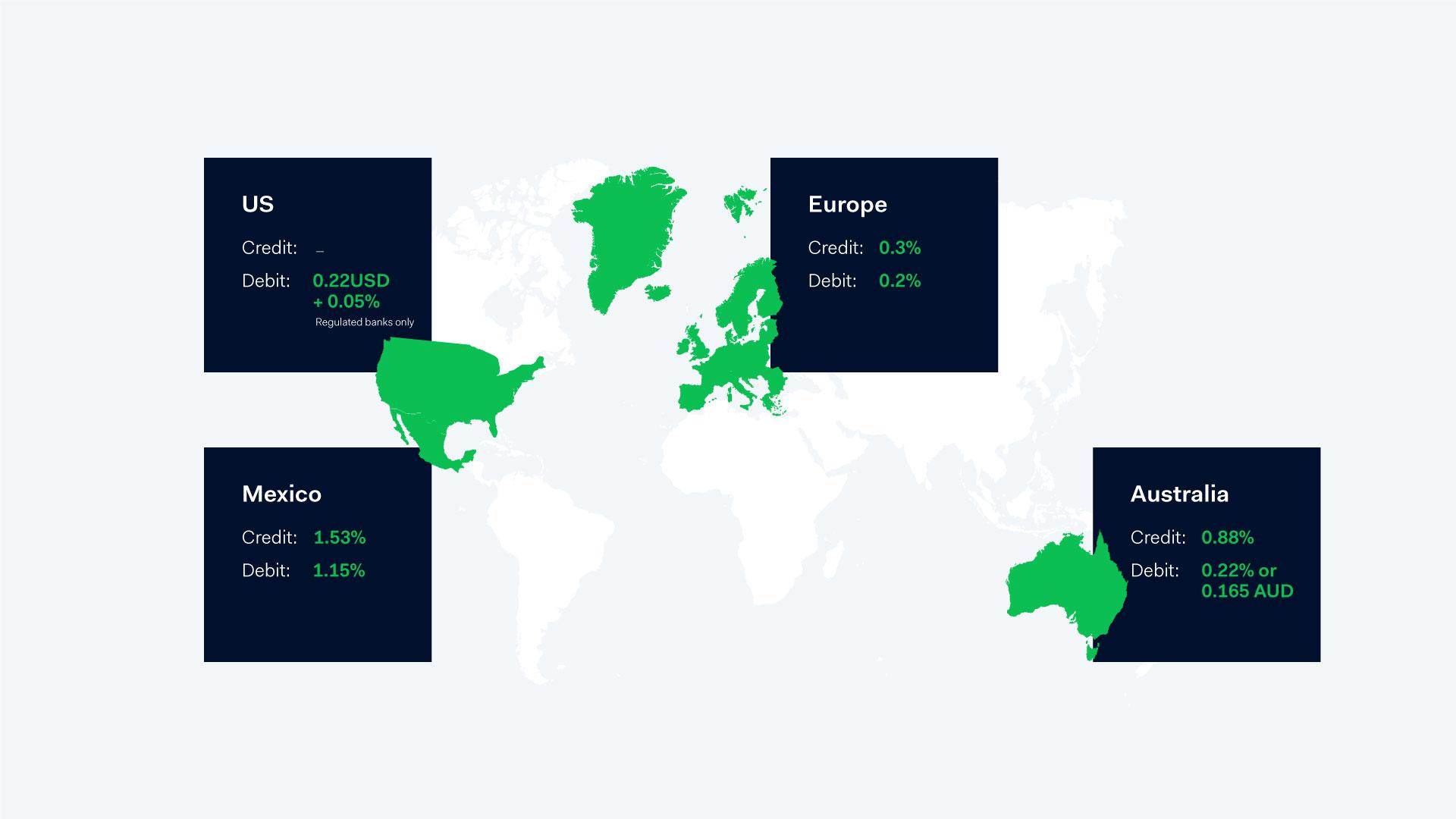

Di seguito è riportata una suddivisione dei massimali in diverse regioni:

Nota: il credito statunitense non è regolamentato, mentre il debito statunitense si applica solo alle banche regolamentate. I massimali si applicano solo alle carte dei consumatori negli Stati Uniti e nell'UE. In Messico, invece, dipendono dal settore e in certi casi i tassi non sono negoziabili.

Cosa influisce sugli importi da pagare?

Tra i fattori che influiscono sulle commissioni di interscambio sono da annoverarsi: regione, canale di vendita, tipo di carta e modello di business. Capire come funzionano consente di ottimizzare il processo ed ottenere le tariffe migliori. Ecco qualche esempio:

Ove possibile, è meglio affidarsi ad un acquirente locale

Local acquiring

Proprio come per le tariffe di roaming, le transazioni in genere sono più economiche se elaborate localmente. Pertanto, ove possibile è meglio affidarsi a un acquirente locale, perché è l'unico modo per sfruttare le normative e gli incentivi locali.

Interchange++: una struttura di fatturazione trasparente

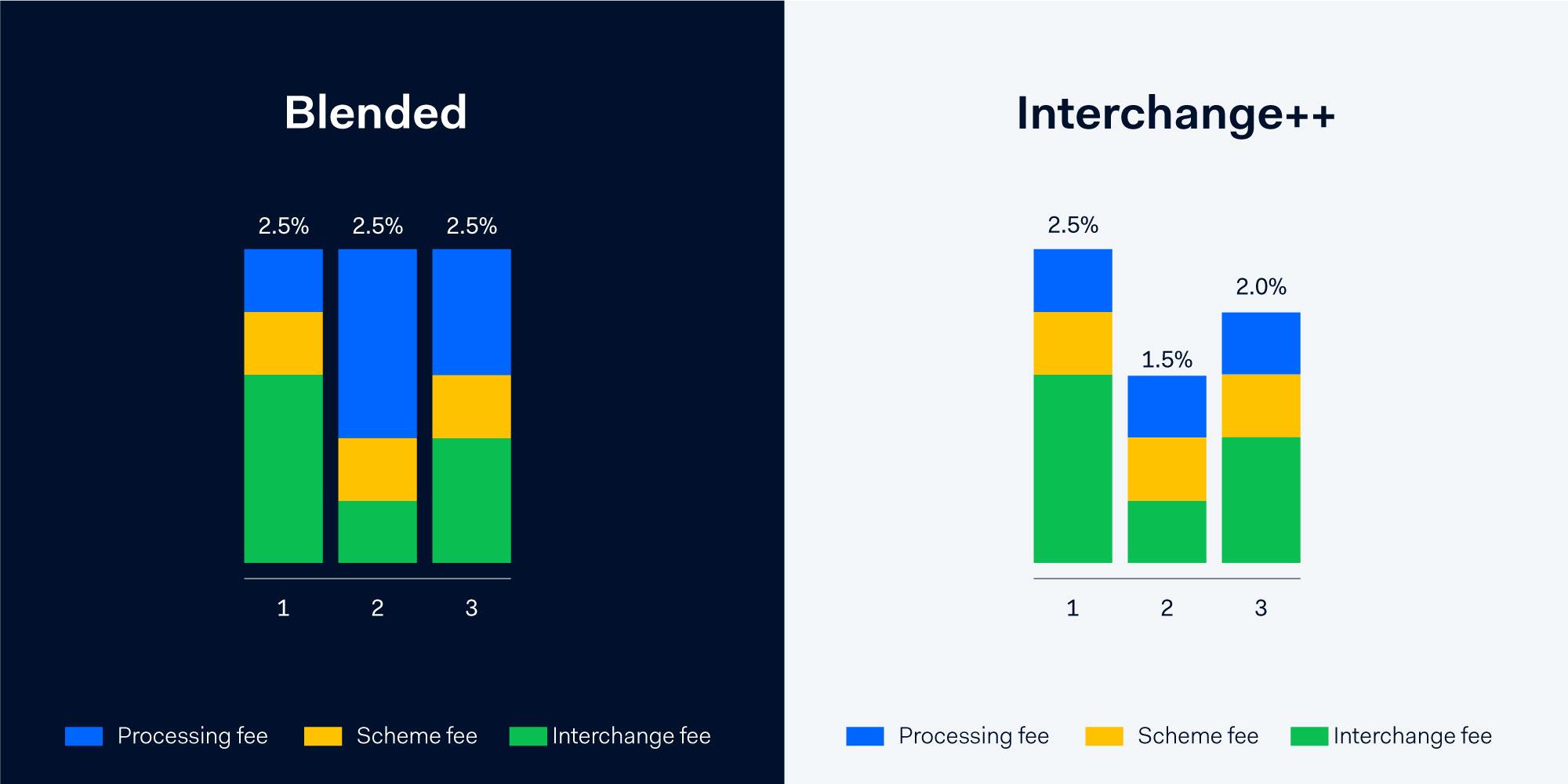

Interchange++ è un modello di determinazione dei prezzi che tiene traccia dei tassi di interscambio. Il massimale sulle commissioni in Europa, per esempio, ha costituito un enorme vantaggio per le aziende che utilizzavano Interchange++, perché quando il tasso di interscambio cala l'importo risparmiato viene trasferito a te. Per citare il Regolamento sulle commissioni di interscambio: "Il risultato atteso dalla Commissione europea è che, per ciascuna transazione, i commercianti conoscano l'importo della [commissione per il servizio commerciale] e della commissione d'interscambio e siano quindi in grado di verificare se hanno usufruito dei vantaggi introdotti dal regolamento".

L'alternativa a Interchange++ sono i prezzi combinati. I prezzi combinati prevedono un costo medio di elaborazione più un margine fisso. L'importo addebitato per ogni transazione è lo stesso, cosa che lo rende più facile da cogliere, ma non trasparente: non puoi mai sapere cosa ti viene addebitato e non ci sono garanzie che il tuoprocessore di pagamentoti trasmetterà eventuali importi risparmiati.

Prezzi combinati vs. Interchange ++: se il tasso di interscambio cala, diminuiscono anche i tuoi costi

Completa trasparenza sugli addebiti per ogni transazione, per evitare i costi nascosti

Ecco tutto quello che c'è da sapere sul modello di prezzi Interchange++

Scopri di piùTariffe incentivate

Le commissioni di interscambio variano da un mercato all'altro. Negli Stati Uniti e in Australia, per esempio, Visa e Mastercard garantiscono tassi inferiori a determinate attività come enti di beneficenza, agenzie di viaggio, servizi di streaming e servizi pubblici. Anche in questo caso, si può beneficiare del risparmio solo se l'addebito viene effettuato tramite Interchange++.

Ci preoccupiamo delle commissioni di interscambio per te

Il tuo tempo è troppo prezioso per passarlo a tenere traccia di tassi di intercambio e normative in continua evoluzione: lascia che ci pensiamo noi per te.

Ti terremo informato di tutte le modifiche che potrebbero interessarti. Il nostro team dedicato monitora tassi e normative per assicurarti i maggiori vantaggi. Inoltre, le nostre licenze di acquisizione locali nei principali mercati del mondoti consentono di accedere a tassi nazionali più bassi.

Trasparenza nell'elaborazione

La trasparenza è fondamentale in tutto ciò che facciamo in Adyen, ragion per cui tutti i tuoi addebiti verranno effettuati tramite Interchange++. In questo modo saprai esattamente quali costi ti vengono addebitati e ricevere eventuali somme risparmiate senza costi aggiuntivi.

Speriamo che questo articolo ti sia stato utile e che abbia risposto a eventuali dubbi o domande sulle commissioni di interscambio, o interchange fees. Se vuoi saperne di più, non esitare a contattarci.